夫婦間で居住用財産を贈与したのですが・・・思わぬ落とし穴が・・・

夫婦間で居住用財産を贈与しました

私たち夫婦は、今年で結婚生活が30年となります

私の年齢も60歳になります。

妻への日ごろの感謝の気持ちをこめて

何かできないか、と考えていたところ

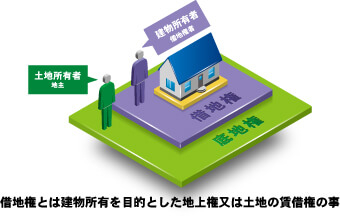

居住用財産の夫婦間贈与の制度をネットで見つけました

そこで早速我が家の評価額を調べると

土地が5000万円・建物が800万円ほどであるが分かりました。

建物はこれからも評価額が下がるようなので

土地の2110万円相当を贈与で妻の名義にすることに

しました。

ところが、思わぬ落とし穴が

早速、司法書士の先生に依頼して

契約書を作成していただいて法務局で登記していただくことに

なりました

しかし、ここで登録免許税が42万円も課税されることを

初めて知りました。私から妻に自宅の土地の名義を

変更するだけで42万円も税金を支払うのは想定外でしたが

当初の目的を達成するために、名義変更の登記を依頼しました

そして、さらに数カ月後に県税事務所から不動産取得税の

納付書が届きました。その金額が32万円でした

私から妻へと贈与税の非課税枠の範囲内で自宅の土地の

名義変更をしたのですが、結局74万円も納税することに

なってしまいました

更に、ショックなことが

その後、贈与税の申告の為に税理士さんと

お話しをしていると

更にショックなことを聞かせれました

・登録免許税の税率は、相続の場合は贈与の場合の1/5となること

・不動産取得税については、相続の場合は非課税であること

・夫婦で住んでいる自宅について、相続税の申告に当たっては小規模宅地の特例が

適用できること

これらの知識を事前に知っていれば、わざわざ74万円も納税して

自宅の土地の名義を妻に変更しなかったと思います

税金については、事前にプロに相談すべきだったと

いまさらながら反省しています

******************

近江清秀公認会計士税理士事務所

651-0087神戸市中央区御幸通8-1-6

神戸国際会館17階

(Tel)078-959-8522

(Fax)078-959-8533

オフィシャルHP

https://www.marlconsulting2.com/

AI搭載クラウドシステムfreeeの導入兵庫県第1位のHP

累計800件以上の相続税申告実績!相続税専門税理士のHP

不動産賃貸専門税理士のHP

******************

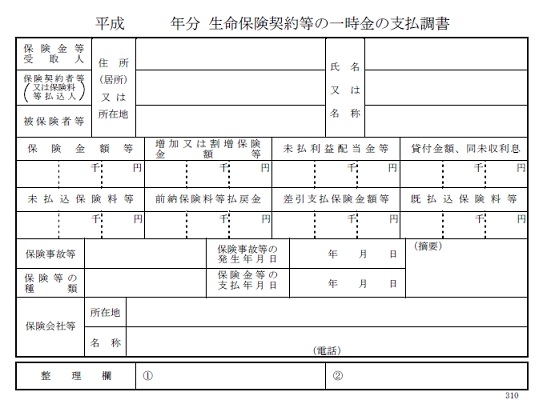

死亡保険金で代償分割した場合の税金って???

質問

Aさんの相続財産を長男Xと次男Yで分割協議しました

Aさんの財産構成は、

そのほとんどがAさんの経営していた工場の土地と建物

(評価額1億円)でした。

現預金は2000万円程度でした

その一方で、AさんはAさんが契約者・被保険者となり

受取人を長男Xとする生命保険契約1億円を締結してました

長男Xと次男Yが遺産分割協議をした結果

現預金2000万円はXが相続して

工場の土地と建物はYが相続することになりました

しかし、このままではYは納税資金が不足するため

代償分割でXからYに代償金を支払うことになりました

このような遺産分割の場合、XとYの課税関係はどうなりますか?

回答

Xの受取る生命保険金は、相続財産ではなくX固有の財産となります

代償分割は、相続財産の範囲内で代償金を支払うのであれば

相続税だけが課税されます

今回、Xの相続財産は現預金2000万円のみです

生命保険金1億円は相続財産ではなく、固有の財産です

ですから、XからYに支払う代償金が2000万円を超えると

Xの相続財産を超える金額をYに代償金として

支払うことになってしまいます

その結果

Xの相続財産>代償金 の場合は、Yは相続税のみの課税

Xの相続財産<代償金 の場合は、2000万円を超える金額について

Yは贈与税が課税されます

充分にご注意ください

******************

近江清秀公認会計士税理士事務所

651-0087神戸市中央区御幸通8-1-6

神戸国際会館17階

(Tel)078-959-8522

(Fax)078-959-8533

オフィシャルHP

https://www.marlconsulting2.com/

AI搭載クラウドシステムfreeeの導入兵庫県第1位のHP

累計800件以上の相続税申告実績!相続税専門税理士のHP

不動産賃貸専門税理士のHP

******************

孫の教育費をおじいちゃんが負担した場合の贈与税って???

孫の教育費をおじいちゃんが負担した場合の贈与税って???

少子高齢化により、子供や孫の教育費を祖父母が負担するケースは

増加傾向にあるようです

そこで、教育費の贈与について課税関係や限度額についての

お問い合わせが多くあります

教育資金贈与

一般的には、教育資金贈与という制度が知られています

詳細については、下記URLから国税庁のHPを

ご覧ください

https://www.nta.go.jp/publication/pamph/sozoku-zoyo/201304/01.htm

この制度は、簡単に申し上げますと

金融機関に教育資金の為だけの特別な口座を

設けます。この口座から支払った教育費に関しては

非課税とする制度です。

相続税対策で、使いやすそうな制度ですが

実際に利用するとなると、様々な制限があって

この制度の利用を諦める方もいらっしゃるようです

実は、非課税ってご存知ですか???

実は、上記の教育資金贈与という制度を利用しなくても

教育費の贈与は、そもそも贈与税が課税されない

つまり、非課税ってご存知でしょうか?

教育資金の贈与は、非課税なんです

そもそも、民法では夫婦・直系血族等は相互に扶養する義務を

定めています

上記民法の定めに基づいて、贈与税では非課税財産を

以下のように定めています

「扶養義務者相互間において生活費又は教育費に充てるためにした

贈与により取得した財産のうち通常必要と認められるもの」

この定めに基づき、おじいちゃんが孫の教育費を負担することに

対して贈与税は課税されないことが明らかです

それでは、「通常必要と認められるもの・・・」

の記載については、どこまでが非課税となるんでしょうか???

この点について、詳細を記載すると長くなるので

ここでは割愛させていただきますが

大原則として、教育資金の贈与は贈与税が課税されない

ということをご理解ください・・・ただし

通常必要と認められるものに限ります

相続税及び贈与税の対策と申告は

相続税専門の税理士にお任せください

神戸・芦屋・西宮のお客様をメインにしている

相続税専門税理士事務所は、こちらです

******************

近江清秀公認会計士税理士事務所

651-0087神戸市中央区御幸通8-1-6

神戸国際会館17階

(Tel)078-959-8522

(Fax)078-959-8533

オフィシャルHP

https://www.marlconsulting2.com/

累計800件以上の相続税申告実績!相続税専門税理士のHP

不動産賃貸専門税理士のHP

兵庫M&A・事業承継支援センターのHP

******************

自宅の前の道幅が狭いのですが、土地の評価は下がりますか???

自宅の前の道幅が狭い・・・

相続税の申告業務で稀にあるのが

「自宅の前の道幅が狭い・・・」という事例です

あたらしく区画整理された住宅街ではありえないですが

昔からの住宅街で、あり得る事例です

『道幅が狭い」・・・と抽象的な表現ですが

具体的には、自宅の前の道幅が4m未満であれば

相続財産の自宅の土地の評価額は若干下げることができます

2項道路

上記のような道路を2項道路といいます

2項道路に該当すると、セットバックすべき土地の面積の評価額は

通常どおり評価した評価額から70%相当額を控除して評価することになります

2項道路かどうかの確認

2項道路かどうかの確認ですが

最近では各市自治体のHPで確認することができます

例えば、神戸市の場合は

神戸市情報マップ

https://www2.wagmap.jp/kobecity/Portal

というサイトで2項道路の場所を確認できます

このように、ちょっとした情報の積み重ねが

相続税の節税につながります

相続税の申告と相続税対策は

数多くの申告実績のある相続税専門の税理士事務所に

依頼することをおすすめします

******************

近江清秀公認会計士税理士事務所

651-0087神戸市中央区御幸通8-1-6

神戸国際会館17階

(Tel)078-959-8522

(Fax)078-959-8533

オフィシャルHP

https://www.marlconsulting2.com/

AI搭載クラウドシステムfreeeの導入兵庫県第1位のHP

累計600件以上の相続税申告実績!相続税専門税理士のHP

不動産賃貸専門税理士のHP

******************

遺産分割協議が成立しない場合の相続税の申告書

遺産分割協議が成立しない場合

【質問】

相続税の申告書は、相続開始の日から10ヶ月以内に税務署に提出

しますが、その際に遺産分割協議が成立していない場合もあります。

その場合の相続税の申告書は、どのような申告になりますか?

複数の税理士が申告する場合もあります

【回答】

(1)複数の税理士が・・・

遺産分割がもめてまったくまとまらない場合に

すべての相続人が個別に税理士と契約して相続税の

申告書を作成することもありえます。

相続税の申告書を作成するために必要な情報を

すべての相続人が同じ情報を入手できません

そのため、被相続人が同じであっても

相続税の申告書に記載の財産と債務が完全に一致しない場合が

あります

(2)納税資金を確保するために

遺産分割がもめてまったくまもらなくても

申告期限=納税期限であることに変わりありません

相続人全員が自己資産から納税資金を賄うことができる場合は

問題ありませんが、そうでない場合が問題となります

納税資金を確保するために、相続財産に含まれる

金融財産の一部だけでも先に遺産分割をまとめる必要があります

(3)相続税をすこしでも少なくするために

遺産分割協議が成立していなければ適用できない特例があります

たとえば、小規模宅地の特例は対象となる土地の

遺産分割協議が成立していなければ適用できません。

もちろん、いったん未分割で申告書を提出し

遺産分割協議が成立後に小規模宅地の特例を適用して

更正の請求を税務署に提出することもできます

相続税の申告書類作成業務は、相続税の申告期限までに

遺産分割協議が成立して、なおかつ納税資金を確保しておく必要があります

もちろん、遺産分割協議は相続人間あるいは弁護士を交えて

行うため税理士は関与できません。

しかし、税理士は

未分割の場合にはどのような申告書を提出することになるのか

あるいは、未分割か否かによって税負担にどれだけの差が発生するのか

という、お客様の税金に対する疑問に臨機応変に対応する必要があります

相続税の申告業務と相続税対策は

相続税専門の税理士に相談することを勧めます

******************

近江清秀公認会計士税理士事務所

651-0087神戸市中央区御幸通8-1-6

神戸国際会館17階

(Tel)078-959-8522

(Fax)078-959-8533

オフィシャルHP

https://www.marlconsulting2.com/

AI搭載クラウドシステムfreeeの導入兵庫県第1位のHP

累計800件以上の相続税申告実績!相続税専門税理士のHP

不動産賃貸専門税理士のHP

******************

換価分割って・・・?

相続財産が不動産だけ・・・どうやってわけるの?

相続財産のうち、不動産の占める比率が高く

相続人全員で納得できる分割ができない場合など

換価分割という方法があります

換価分割とは???

換価分割とは、例えば・・・

相続財産が評価額3000万円の土地だけで

法定相続人が3人の場合に、土地の所有権を1/3づつ

登記する方法もありますが

全員が、土地よりもお金が欲しい場合もあります

そんな場合、土地を換金して分ける方法が

換価分割です。つまり、土地を換金してそのお金を

分けるという方法です

具体的な方法

一般的に換価分割の場合、不動産売却手続きを簡単にするために

登記簿上の相続人の名義は、相続人のうち代表者1名だけとします

その後、相続財産の不動産を相続人代表が売却して

売却代金を、他の相続人に分配する方法が、換価分割の

具体的な流れになります

留意事項

換価分割は、不動産比率が高く

現金で相続を希望する場合に多く活用される

遺産分割方法ですが、税務上留意すべきポイントが

一つだけあります

それは、遺産分割協議書に

換価分割する旨を明記する必要があるということです

その記載がないと、資金の流れだけを見ると

親族間の贈与と誤解されるリスクがあります

相続税の申告業務は、神戸・芦屋・西宮で

相続専門税理士として24年営業を続けている

私の事務所にお任せください

******************

近江清秀公認会計士税理士事務所

651-0087神戸市中央区御幸通8-1-6

神戸国際会館17階

(Tel)078-959-8522

(Fax)078-959-8533

オフィシャルHP

https://www.marlconsulting2.com/

AI搭載クラウドシステムfreeeの導入兵庫県第1位のHP

累計800件以上の相続税申告実績!相続税専門税理士のHP

不動産賃貸専門税理士のHP

******************

相続税の申告書に添付する印鑑証明書の入手日について

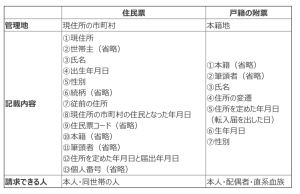

遺産分割協議書と印鑑証明書を税務署に提出する理由

遺言書が作成されている場合以外は

相続税の申告書には、遺産分割協議書と印鑑証明書を

添付する必要があります

相続税額の計算に当たって適用される特例には

いくつか種類がありますが

小規模宅地の特例などは、遺産分割の内容によって

摘要の可否が判定されます

そのため、相続税の申告書には必ず遺産分割協議書と

印鑑証明書を添付する必要があります

提出する書類の入手日付

お客様から、相続税の申告書に添付する印鑑証明書の入手日について

お問い合わせをいただくことがありますが、

税務署に提出する書類は、相続開始の日以降であれば

いつでもOKです。これは、印鑑証明書だけではなくて

戸籍・住民票などの書類も同様です

効率のいい遺産収集

印鑑証明書は、最終的に土地の名義変更や

預金の解約などで必要になります

ですから、相続開始直後に印鑑証明書を

入手する必要はありません。

むしろ遺産分割協議が成立する頃に

入手すれば、不動産の名義変更や預金の

解約手続きを済ませた後で

印鑑証明書を税務署に提出することができます

相続税の申告業務・遺産収集業務は

効率よく作業を進めないと相続人の皆さんに大きな

ストレスが負担になります

相続税の申告業務は、神戸・芦屋・西宮で

相続専門税理士として24年営業を続けている

私の事務所にお任せください

******************

近江清秀公認会計士税理士事務所

651-0087神戸市中央区御幸通8-1-6

神戸国際会館17階

(Tel)078-959-8522

(Fax)078-959-8533

オフィシャルHP

https://www.marlconsulting2.com/

AI搭載クラウドシステムfreeeの導入兵庫県第1位のHP

累計800件以上の相続税申告実績!相続税専門税理士のHP

不動産賃貸専門税理士のHP

******************

停止条件付遺贈

[相談]

私には孫がおり、この子が社会に出るまで見届けたいとは思いますが

年齢を考慮するとあまり現実的ではありません。

せめて遺産を学費として使ってもらいたいと思っているのですが

私が死亡した際の相続人に孫は該当しない場合

どうしたら孫にお金を遺せるでしょうか。

私としては学びに使ってほしいという思いがあるので

将来孫に進学の意思がないのであれば、本来の相続人間で分けてほしいと考えています。

[回答]

まず、相続人に該当しない方へ遺産を分けることは「遺贈」にあたりますので

遺言を書いておく必要があります。

遺言がない場合は、法定相続人の共有財産となるため

お孫様へ渡すことはできません(民法第964条、第898条①)。

遺贈にはいくつか種類がありますが

今回のケースであれば遺言に停止条件を設けることにより

相談者様のご意向に添えるのではないかと思います(いわゆる停止条件付遺贈)。

[解説]

①停止条件とは

将来発生することが不確実な事実や内容について

それらが成就したときに法律上の効果が発生する条件のことをいいます。(民法第127条①)

②①を付けた遺言の効力

民法第985条②には、「停止条件を付した場合において

その条件が遺言者の死亡後に成就したときは、遺言は

条件が成就した時からその効力を生ずる」とあります。

例えば、「孫が大学生になったら、●円を遺贈する」と記しておくと

遺言の効力発生時にお孫様が大学へ進学されている場合

指定した額を遺贈することが可能です。

なお、お孫様が進学されない事が確定した場合は、遺贈の効力は生じず

停止条件付に係る財産(●円)は相続人へ帰属するため

この点でもご意向どおりとなります(民法第995条)。

条件を設ける際の注意点として、「生活に困っていたら」や

「幸せなら」といったあいまいな表現は

解釈をめぐるトラブルを引き起こしかねないため、配慮が必要です。

どのような条件を付けるか、トラブルの元にならないような遺言作成のためにも

専門家に相談するとよいでしょう。

居住用賃貸建物に係る資本的支出の取扱い

[相談]

消費税法上の居住用賃貸建物の取得等に係る仕入税額控除の制限の規定について

居住用賃貸建物について資本的支出を行った場合の取扱いを教えてください。

[回答]

消費税法上、居住用賃貸建物に係る資本的支出に係る消費税については

原則として、仕入税額控除の規定は適用されないこととされています。

詳細は下記解説をご参照ください。

[解説]

1.居住用賃貸建物の取得等に係る消費税の仕入税額控除の制限の規定の概要

消費税法上、仕入れに係る消費税額の控除の規定は

事業者が国内において行う一定の住宅の貸付けの用に供しないことが明らかな建物

(その附属設備を含みます)以外の建物(居住用賃貸建物といいます)

に係る課税仕入れ等の税額については適用しないと定められています。

2.居住用賃貸建物に係る資本的支出の取扱い

上記1.の居住用賃貸建物に係る仕入税額控除の制限の規定における

居住用賃貸建物に係る課税仕入れ等の税額には、その建物に係る資本的支出

(※1)に係る課税仕入れ等の税額が含まれることとされています。

したがって、居住用賃貸建物に係る資本的支出に係る消費税については

原則として、仕入税額控除の規定は適用されないこととなります。

ただし、建物に係る資本的支出自体が居住用賃貸建物の

課税仕入れ等に該当しない場合には

上記1.の規定は適用されないこととされています。

具体的には、以下に掲げる場合が該当することとされています。

- ① 建物に係る資本的支出自体が、高額特定資産を取得した場合等の

- 納税義務の免除の特例に規定する高額特定資産(※2)

- の仕入れ等を行った場合に該当しない場合

- ② 建物に係る資本的支出自体が、住宅の貸付けの用に供しないことが

- 明らかな建物に係る課税仕入れ等に該当する場合

- ※1 資本的支出とは、事業の用に供されている資産の修理

- 改良等のために支出した金額のうち、その資産の価値を高め

- またはその耐久性を増すこととなると認められる部分に対応する金額をいいます。

- ※2 高額特定資産とは、棚卸資産および調整対象固定資産

- (対象資産)のうち、その価額が高額なものとして一定のものをいいます。

何が延長される? 事業承継税制

[相談]

息子である専務の社長就任にあわせて

私が所有している会社(非上場)の株式を贈与しようと思います。

「事業承継税制」を利用すればこの贈与に係る贈与税が免除されるようですが

事前の計画の提出が2024年3月31日までと聞きました。

今から作成して間に合うか、正直自信はありません。

そのような中、先日

令和6年度税制改正大綱が公表されて事業承継税制に関する延長措置が

出たことを知りましたが、何が延長されるのでしょうか?

[回答]

令和6年度税制改正大綱において

事業承継税制について事前に提出する計画の提出期限が2年延長される

措置が記載されています。

[詳細解説]

1.事業承継税制とは

事業承継税制とは

「中小企業における経営の承継の円滑化に関する法律(いわゆる「円滑化法」)」

に基づく認定を受け、会社や個人事業の後継者が取得した一定の資産について

贈与税や相続税の納税を猶予・免除する制度をいいます。

事業承継税制は、大きく、非上場会社の株式等を対象とする「法人版事業承継税制」と

個人事業者の事業用資産を対象とする「個人版事業承継税制」に分かれます。

ご相談のケースは、非上場会社の株式ですから、法人版事業承継税制を指します。

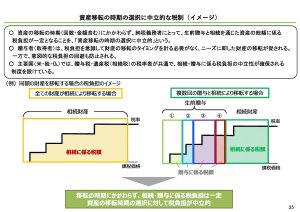

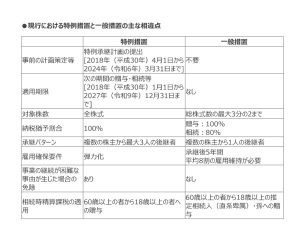

法人版事業承継税制には、以下2つの措置があり、現行における主な相違点は、下表のとおりです。

●現行における特例措置と一般措置の主な相違点

出典:国税庁「非上場株式等についての贈与税・相続税の納税猶予・

免除(法人版事業承継税制)のあらまし(令和5年6月)」

2.令和6年度税制改正大綱

令和6年度税制改正大綱(以下、大綱)において

法人版事業承継税制に関する延長措置として

「特例承継計画の提出期限を2年延長する」旨が記載されています。

これは、上記1.の2024年3月31日までとしている期限を

2年後の2026年3月31日までとすることを指します。

なお、今回のご相談には関係ありませんが

個人版事業承継税制についても同様の改正案が記載されています。

3.留意点

上記2.のとおり改正されますと

事前の計画策定や提出に猶予期間が設けられることとなるため

ご相談のケースにおいても十分提出は可能かと思われます。

ただし

適用期限は今回の延長措置に含まれていない点に、ご留意ください。

なお、今般のご相談は特例措置の適用を前提としていますが

一般措置であれば事前の計画の提出も不要で、適用期限もありません。

ただし、特例措置と一般措置では適用要件等が異なる部分もあるため

どちらの措置を適用するかは両者をよく比較検討されるとよいでしょう。

<参考>

国税庁HP「事業承継税制特集」

自由民主党・公明党「令和6年度税制改正大綱」

相続の放棄と相続税の計算

[相談]

私には長男、長女、次女、三女の4人の子がいます。夫は15年前に亡くなり

その際に跡継ぎである長男がほとんどの財産を相続しました。

その長男が、先日亡くなりました。長男は独身で子供もおりません。

私が相続人になるといわれましたが私も年老いていますので

今更財産を相続するのもどうかと思っております。

相続人が多ければ多いほど相続税は安くなると聞いています。

私が相続を放棄すると他の子供たちが相続することになりますが

子供たちが相続した方が相続税は少なくなりますか?(長男の財産は1億3,600万円です。)

[回答]

ご相談者様が相続を放棄されたとしても

その放棄がなかったものとして相続税を計算しますので

相続税は少なくなりません。

[詳細解説]

上記1.のとおり相続は民法に従うことになりますが相続税の計算は

相続税法に従って計算を行います。

相続税法は「課税」を目的とした法律ですので

人によって課税が不公平になることのないように

同じ相続に関するルールでも一部、民法とは異なる特別なルールが設けられています。

例えば、ご相談のようにお母様が相続を放棄したために

相続人が次の順位の方(兄弟姉妹)に移行した場合にも

この特別ルールが適用されます。

●相続の放棄があった場合の相続税法の特別ルール

| 法定相続人の数 | 放棄がなかったものとした場合の法定相続人の数 |

| 法定相続分 | 放棄がなかったものとした場合の法定相続人の各法定相続分 |

これら法定相続人の数や法定相続分は、相続税の計算過程において

基礎控除や生命保険の非課税金額、相続税の総額の計算などで使用します。

遺産分割調停における相続税の立替

[相談]

数年前に私の妻が亡くなったことから

法定相続人である妻の兄弟と遺産分割協議を行う必要が生じ

この相続人らとの遺産分割協議を試みました。

しかし、協議がまとまらなかったため

現在は家庭裁判所において遺産分割調停手続を行っています。

法定相続分に則り私が大半の相続財産を取得する予定だったので

本調停手続に先立ち、手続の最後に清算をすることを約束した上で

私が全員分の相続税を立て替えて納付しています。

この際、相続人全員から了承も取っていました。

その後、調停手続が進んでいく間に次第に当初の相続人が亡くなり

当初の相続人のそのまた相続人が本調停手続の当事者となっていきました。

しかし、新しく相続人になった者の多くは

相続税の立替払いについて自身で約束したものではないから清算には応じないと主張してきています。

本調停手続あるいはその後の審判にて

私の立て替えた相続税については清算してもらえないのでしょうか。

[回答]

遺産分割調停手続はあくまでも相続財産の分割について協議する手続になりますので

相続財産に含まれない相続税の立替金の問題は

本来調停手続での協議の対象には含まれません。

したがって、調停手続の当事者同士で納得していれば

相続税の清算について取り決めることは可能ですが

反対する者がいる場合においてこの者を含めて清算の取り決めを行うことはできません。

仮に立替金の清算を求めるのであれば

本調停手続とは別に訴訟等の債権回収手段をとる必要があります

(きちんと立替時の資料を保管していれば請求自体は認められるものとは考えますが

納付した金額自体が少ない場合には時間面・費用面のコストを踏まえて

回収に乗り出すかどうか自体を検討しなければならない事案もあります。)。

また、本調停手続において質問者様から当該相手方に代償金を支払う

内容での協議が成立しているのであれば

上記代償金の支払債務との間で相殺を行うことも考えられます。

本件では質問者様は良かれと思い相続税を立て替えたものと思われますが

調停手続や審判の場では共同相続人と対立することもありますので

上記のような状況は往々にして起こり得ます。

そのため、対立が見込まれる相続においては

相続税の納付に関しましても各相続人にて行ってもらう方向で

進めた方がトラブルの回避のためには望ましいといえます。

生前贈与加算の対象者

[相談]

被相続人Aは、相続開始の年の前年以前から相続開始の年まで数年間連続して

孫Cに暦年課税贈与(各年120万円)を行っていました。

この被相続人Aから今回の相続において財産を取得したのは

Aの子であるB(Cの親)のみなのですが、この場合、孫Cについて

相続税法上の生前贈与加算の規定の適用はあるのでしょうか。教えてください。

[回答]

今回のご相談の場合、孫Cについては

相続税法上の生前贈与加算の規定の適用はないこととなります。

詳細は下記解説をご参照ください。

[解説]

相続税法上、相続又は遺贈により財産を取得した者が

その相続の開始前3年以内(※1)にその相続に係る被相続人から

贈与により財産を取得したことがある場合においては

その者については、原則として

その贈与により取得した財産の価額を相続税の課税価格に加算した価額(※2)を

相続税の課税価格とみなして算出した金額(※3)をもって

その納付すべき相続税額とすると定められています(生前贈与加算)。

今回のご相談の場合

孫Cは被相続人Aからの相続により財産を取得していないことから

ご相談の孫Cへ行われた暦年課税贈与について

生前贈与加算の規定の適用はないこととなります(※4)。

なお、孫Cが相続開始の年に被相続人Aから受けた暦年課税贈与については

通常どおり、贈与税が課税されることとなりますので

念のためご留意ください。

- ※1 「その相続の開始前3年以内」とは

- その相続の開始の日からさかのぼって3年目の応当日から

- その相続の開始の日までの間をいうこととされています。

- なお、令和5年度税制改正により、令和6年1月1日以後に贈与により

- 取得する財産に係る相続税については、その相続の開始前7年以内となります。

- ※2 相続税の課税価格に加算される財産の価額は

- その財産に係る贈与の時における価額によることとされています。

- ※3 その贈与により取得した財産の取得につき課せられた贈与税があるときは

- その金額からその財産に係る贈与税の税額として

- 一定の方法により計算した金額を控除した金額となります。

- ※4 孫Cが、被相続人Aを特定贈与者とする相続時精算課税適用者である場合には

- 孫Cが被相続人Aから相続又は遺贈により財産を取得しなかった場合であっても

- 生前贈与加算の規定が適用されます。

[参考]

相法19、相基通19-1、19-2、19-3、国税庁「令和6年1月1日施行

令和5年度 相続税及び贈与税の税制改正のあらまし」など

相続によるインボイス発行事業者の引継ぎ

[相談]

父は、2023年10月下旬に死亡しました。

相続人は母と私の2人で、父が所有していたテナントビルは

相続により私が取得します。

父は適格請求書発行事業者(以下、インボイス発行事業者)として

テナント入居者に対してインボイスを発行していたようです。

私はサラリーマンで、インボイス発行事業者ではありません。

このような場合、父のインボイス発行事業者の登録の効力を相続により引継ぐことはできますか?

[回答]

インボイス発行事業者の登録の効力を、相続により引継ぐことはできません。

ご相談者様がインボイスを発行したい場合には

ご自身の名前でインボイス発行事業者の登録を行う必要があります。

[詳細]

1.インボイス発行事業者

2023年10月1日より、消費税の計算上、仕入税額控除を適用するには

原則としてインボイスの保存が必要となりました。

このインボイスは、インボイス発行事業者でなければ発行できません。

そのため、インボイス発行事業者の登録を受ける必要があります。

ただし、消費税の課税事業者でなければ登録申請をすることはできません。

さらにインボイス発行事業者である間は、免税事業者となることはできず

課税事業者のままです。

つまりインボイスを発行する間は、消費税の申告納税義務が発生することとなります。

2.インボイス発行事業者に相続が発生した場合

インボイス発行事業者が個人の場合で

当該個人が死亡したことにより相続が発生したときは

まずその相続人は「適格請求書発行事業者の死亡届出書」を提出する必要があります。

また、次のいずれか早い日にインボイス発行事業者の登録の効力が失われます。

- ・届出書の提出日の翌日

- ・インボイス発行事業者の死亡日の翌日から4月を経過した日

3.インボイス発行事業者でない者が相続により事業を承継した場合

今回のケースのように、相続により事業を承継した相続人が

インボイス発行事業者でない場合において、インボイス発行事業者の登録を受けるためには

登録申請の手続を行う必要が生じます。

この場合、次のいずれか早い日までの期間は

相続人をインボイス発行事業者とみなす措置が設けられています。

- ・相続によりインボイス発行事業者の事業を継承した相続人の相続のあった日

- の翌日から、その相続人がインボイス発行事業者の登録を受けた日の前日

- ・インボイス発行事業者の死亡日の翌日から4月を経過した日

この措置が適用されている期間は登録は有効で

その登録番号は相続人の登録番号とみなすこととされます。

そのため、途切れることなくインボイスを発行し続けるには

遅くとも死亡日から4ヶ月以内に相続人自身が登録を受ける必要があります。

なお、インボイス発行事業者である間は、必ず消費税の申告納税義務が生じます。

消費税の申告納税の計算にはいくつか種類があるため

どの計算方法が最も税負担が軽減できるか試算する必要があり

場合によっては届出等を行う必要も生じます。

参考:

国税庁HP「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」

インボイス制度/相続により個人事業を承継した場合のインボイス登録の取扱い

[相談]

令和5年11月5日に、私の父が他界しました。

生前の父は個人事業(消費税課税売上高は1,500万円程度で

インボイス発行事業者の登録を受けていました)を営んでおり

その個人事業は私が引き継ぎ、私は消費税課税事業者となったのですが

本日(令和5年11月30日)時点で、私はまだインボイス登録事業者の申請を行っていません

(なお、私は父の事業を引き継ぐ前は給与所得者でした)。

このため、私は令和5年12月中にインボイス発行事業者の登録申請を行う予定なのですが

このような場合、私がインボイス発行事業者の登録を受けるまでの間

私が父から引き継いだ個人事業について

個人事業の取引先にインボイスを交付できるのでしょうか。教えてください。

[回答]

ご相談の場合、みなし登録期間という制度が設けられており

そのみなし登録期間中は、ご相談者様は適格請求書(インボイス)発行事業者とみなされ

また、そのみなし登録期間中は、亡くなられたお父様の適格請求書

(インボイス)発行事業者の登録番号がご相談者様の登録番号とみなされますので

ご相談者様がインボイス発行事業者の登録を受けるまでの間は

お父様のインボイス登録番号をもって

取引先にインボイスを交付することが可能となります。

[解説]

1.相続があった場合の消費税の納税義務の免除の特例の概要

消費税法では、その年において相続があった場合において

その年の基準期間(※1)における課税売上高が1,000万円以下である相続人

(※2、※3)が、その基準期間における課税売上高が1,000万円を超える

被相続人の事業を承継したとき(※4)は

その相続人のその相続のあった日の翌日からその年12月31日までの間

における消費税の納税義務は免除されない、と定められています。

- ※1 基準期間とは、個人事業者についてはその年の前々年をいいます。

- ※2 相続人からは、消費税課税事業者選択届出書の提出等により

- 消費税を納める義務が免除されない相続人が除かれます。

- ※3 相続人には、相続のあった日において現に事業を行っている相続人で

- その相続のあった日の属する年の基準期間における課税売上高が

- 1,000万円以下である相続人だけでなく、相続があった日の属する年の

- 基準期間において事業を行っていない相続人も該当することとされています。

- ※4 「被相続人の事業を承継したとき」とは、相続により被相続人の行っていた

- 事業の全部又は一部を継続して行うため財産の全部又は一部を

- 承継した場合をいうこととされています。

2.インボイス発行事業者が死亡した場合の取扱い

消費税法上、相続により適格請求書(インボイス)発行事業者の

事業を承継した相続人(適格請求書発行事業者を除きます)がいる場合には

その相続のあった日の翌日から、その相続人が適格請求書発行事業者の登録を

受けた日の前日又はその相続に係る適格請求書発行事業者が死亡した日

の翌日から4ヶ月を経過する日のいずれか早い日までの期間(みなし登録期間)

については、その相続人を適格請求書発行事業者の登録を受けた事業者とみなす

と定められています(※5)。

また、この場合において、上記のみなし登録期間中は

被相続人の適格請求書発行事業者に係る登録番号をその相続人の登録番号

とみなすと定められています。

したがって、今回のご相談の場合

ご相談者様がインボイス発行事業者の登録を受けるまでの間は

お父様のインボイス登録番号をもって

取引先にインボイスを交付することが可能となります。

- ※5 なお、相続人が

- 上記のみなし登録期間後も引き続き格請求書発行事業者の登録を受けるためには

- 相続人がすでに適格請求書発行事業者の登録を受けていた場合を除き

- 適格請求書発行事業者登録申請書の提出が必要となります。

市街化区域内の農地の売却

[相談]

亡父が生前に畑として利用していた市街化区域内の土地を相続しました。

今後、誰もこの土地を利用する予定がないため、私の代で売却することを検討しています。

周辺は農地の多い地域ですが、近ごろでは戸建住宅が点在するようになりました。

この土地を住宅用地として第三者へ売却することは可能でしょうか。

また売却が可能な場合、どのような手続きが必要となるのでしょうか。

なお、水路は使用していませんが

親の代から土地改良区に毎年賦課金を支払っています。

[回答]

市街化区域内の農地であることから

土地改良区への地区除外申請手続きを行うとともに

農業委員会に対して農地転用の届出を行うことで

住宅用地として第三者への売却が可能となります。

[詳細解説]

1.土地改良区とは

土地改良区とは、土地改良法に基づいて地域の農業関係者で組織され

農業用施設(水路、農道)等の整備(新設・更新)

農地の区画整理等の土地改良事業(維持管理も含みます)を行う団体をいいます。

土地改良区が設立されると、その地域内の農業関係者全員が土地改良区の組合員とされ

当該組合員には、土地改良事業費の一部を賄うための賦課金の支払い義務が発生します。

すでに農地として耕作しなくなり

農業用施設を利用しなくなった場合でも賦課金は徴収されます。

2.必要な手続き

(1)土地改良区への地区除外申請手続き

売買による権利の移動を理由として

土地改良区への地区除外申請手続きを行う場合

土地改良法により決済金の支払いが義務付けられます。

土地改良事業費は借入金や賦課金等でも賄われており

農地が転用で除外されれば

これら費用の一部を残りの組合員で負担していくことになります

そのため

今後の負担を少しでも軽減させるために農地転用する面積に応じて決済金が請求されます。

決済金は土地改良区によって設定されますが

100~200円/㎡が目安といわれています。

管轄の土地改良区で決済金が確認できますので

それ以外にかかる費用の有無も含め事前にお問い合せされることをお勧めします。

(2)農業委員会に対する農地転用の届出

農地転用とは

農地を住宅や駐車場等の農業以外の目的に転用することをいいます。

市街化区域内の農地で転用と合わせ売買による権利の移動を行う場合

農業委員会に対して農地法第5条の届出が必要となります。

届出は、譲受人(買主)・譲渡人(売主)によって行いますが

行政書士による代行も認められています。

土地改良区への地区除外申請や農業委員会への農地転用の届出には

準備する書類も多岐にわたり時間と労力を費やします。

売却の検討をした段階で

行政書士等の専門家に相談されるとよいでしょう。

代償分割が行われた場合における配偶者に対する相続税額の軽減の規定の適用可否

[相談]

甲株式会社の前社長(父)が死亡し、その妻(A)と長男(B)の2名が

その遺産を相続することになりました。

AとBによる遺産分割協議は相続税の申告期限までに整い、その結果

亡父の遺産である甲株式会社の株式(相続税評価額3億円)は長男(B)が

そのすべてを相続することとなりましたが、代わりに、B はAに対し

その2分の1相当である1億5,000万円を現金で渡しています(代償分割)。

今回のように代償分割が行われた場合であっても、Aについて

相続税法上の配偶者に対する相続税額の軽減の規定を適用することはできるのでしょうか。

[回答]

ご相談の場合、配偶者に対する相続税額の軽減の規定は適用可能と考えられます。

[解説]

1.代償分割とは

代償分割とは、共同相続人又は包括受遺者のうち1人又は数人が

相続又は包括遺贈により取得した財産の現物を取得し

その現物を取得した者が他の共同相続人又は包括受遺者に対して債務

(代償債務)を負担する分割の方法をいいます。

このとき、代償財産の交付を受けた人(今回のご相談の場合は、B)の相続税の課税価格は

原則として、相続または遺贈により取得した現物の財産の価額と交付を受けた

代償財産の価額の合計額となり、代償財産の交付をした者(今回のご相談の場合は、A)

の相続税の課税価格は、原則として、相続又は遺贈により取得した現物の財産の価額から

交付をした代償財産の価額を控除した金額となります。

2.相続税法上の配偶者に対する相続税額の軽減制度の概要

相続税法上の配偶者に対する相続税額の軽減とは

被相続人の配偶者がその被相続人からの相続又は遺贈により財産を取得した場合には

その配偶者が取得した財産については、①1億6,000万円と②配偶者の法定相続分相当額の

どちらか多い金額までは、原則として、配偶者に相続税はかからないという制度です。

ただし、相続税の申告期限までに「分割」されていない財産は

原則として、この税額軽減制度の対象にはなりません。

上記の「分割」とは、相続開始後において相続又は包括遺贈により

取得した財産を現実に共同相続人又は包括受遺者に分属させることをいい

その分割の方法が現物分割、代償分割もしくは換価分割であるか

またその分割の手続が協議、調停若しくは審判による分割であるかを問わないこととされています。

したがって、今回のご相談における代償分割された財産は

配偶者に対する相続税額の規定の適用要件における「分割された財産」に該当し

その財産は、配偶者に対する相続税額の軽減制度の対象となります。

[参考]

相法11の2、19の2、相基通11の2-9、19の2-7、19の2-8など

相続する財産より引き継ぐ債務の方が多い場合

[相談]

父が経営している会社を数年前に私が引き継ぎ

現在は父が会長で、私が社長になっています。

父は会社から5億円の資金を借り入れ

不動産投資(賃貸ビルの投資)をしています。

この不動産も会社経営に影響することから、父が亡くなったときには

会社からの借金とともにこの不動産を相続する予定です。

現状、不動産の財産評価額として、賃貸ビルが5,000万円

賃貸ビルの敷地部分は2億円となります。

他方、借金の残高は4億円あると聞いています。

今、父の相続が開始した場合、2.5億円(5,000万円+2億円)の財産に対して

借金4億円を相続することとなり、引き継ぐ債務の方が多くなります。このようなとき

他の相続人の相続財産から引ききれない債務1.5億円(4億円-2.5億円)を控除することができるのでしょうか?

[回答]

ご相談のような相続した財産よりも引き継ぐ債務の方が大きい場合

他の相続人の相続財産から引ききれない債務を控除することはできません。

[詳細]

1.納付すべき相続税額の計算

納付すべき相続税額の計算は、まず課税価格の合計額から基礎控除額を差し引き

その差額(課税遺産総額)に対して、法定相続人ごとに法定相続分に従って

取得したものとして“相続税の総額”を計算します。

この相続税の総額を実際に取得した人ごとに割り振り、納付すべき相続税額を計算します。

2.課税価格の計算

上記1.の計算において、まず課税価格の合計額を計算することになりますが

「課税価格の合計額」とは、相続又は遺贈などにより財産を取得した人ごとに

計算した課税価格の合計額を指します。

課税価格は、各人ごとに以下の算式により計算します。

| 相続又は遺贈により取得した財産の価額 + みなし相続等により取得した財産の価額 ー 非課税財産の価額 + 相続時精算課税に係る贈与財産の価額 ー 債務及び葬式費用の額 = 純資産価額(赤字のときは0) |

| 純資産価額 + 生前贈与加算 = 課税価格(1,000円未満切捨て) |

上記のとおり、各人ごとに課税価格を計算する過程において

純資産価額の計算時に赤字(マイナス)となった場合には「0」となることから

マイナス部分を他の相続人の相続財産から差し引くことはできません。

ご相談の場合、相続財産から引ききれない債務1.5億円は

純資産価額の計算において0円となりますので

他の相続人の相続財産から差し引くことはできません。

また、仮にご相談者様が生前贈与加算を活用して生前贈与を実行したとしても

相続財産から引ききれない債務1.5億円を生前贈与加算分と相殺することもできませんので、ご注意ください。

改正後の相続時精算課税制度/災害による被害が発生した場合

[相談]

相続時精算課税制度の使い勝手が良くなったと聞いて、活用を検討しています。

ただ、何十年も前の贈与について、相続時に加算することを考えると二の足を踏んでいます。

たとえば相続時精算課税制度を利用して生前贈与していた建物について

受贈者が所有している間に災害により被害が発生した場合でも

贈与時の価額を相続時に加算しなければならないのでしょうか?

[回答]

確かにご懸念のとおり

何十年前の贈与であっても相続時精算課税制度を適用した場合には

贈与時の価額を相続時に加算する必要が生じます。

ただし、災害による被害については、令和5年度税制改正により

一定の控除が受けられる改正がされています。

[詳細]

1.相続時精算課税制度とは

相続時精算課税制度とは、贈与を受けたときの贈与税の計算において

自ら選択することで適用することができる制度です。

一度選択した後は、暦年課税を選択することはできません。

また、贈与者が亡くなった場合には

相続時精算課税制度を適用した贈与財産の価額(贈与時の価額)の

合計額を相続財産として、相続等により取得した他の財産と合算して

相続税を計算した上で、すでに納めた贈与税額がある場合には

相続税額から控除して相続税額を算出します。

その際、控除しきれない贈与税額があるときは

相続税の申告をすることで還付を受けることができます。

2.令和5年度税制改正

令和5年度税制改正により、相続時精算課税制度が見直されました。

ご相談の内容ですと、以下の改正が該当します。

相続時精算課税適用者が特定贈与者から贈与により取得した一定の土地又は建物が

当該贈与の日から当該特定贈与者の死亡に係る相続税の申告書の提出期限までの間に

災害によって一定の被害を受けた場合には

当該相続税の課税価格への加算等の基礎となる当該土地又は建物の価額は

当該贈与の時における価額から当該価額のうち

当該災害によって被害を受けた部分に相当する額を控除した残額とする

この改正は、令和6年(2024年)1月1日以後に生ずる災害により

被害を受ける場合について適用されます。

つまり、令和5年(2023年)12月31日以前の贈与であっても

適用対象となる点に注意しましょう。

3.ご相談の内容について

ご相談は、相続時精算課税制度を利用して生前贈与していた建物について

受贈者が所有している間に災害により被害が発生した場合でも

贈与時の価額を相続時に加算するのか、になります。

この点は上記2.にあるとおり、一定の被害を受けた場合には

贈与時の価額からその災害による被災価額を控除することができます。

この場合の“一定の被害”とは、その建物の想定価額(※1)のうちに

その建物の被災価額(※2)の占める割合が10%以上となる被害をいいます。

- ※1 想定価額…その建物の災害発生日における一定の算式により求めた価額

- ※2 被災価額…被害額から保険金などにより補塡される金額を差し引いた金額(建物の想定価額が限度)

なお、この控除を適用するには、別途手続が必要となります。

この他、災害減免法による贈与税の軽減等の適用との重複適用はできないなど

適用に関しては留意点があります。

誤りやすい事例/未分割であった相続財産から生じた不動産所得

大阪国税局が作成した「個人課税関係 令和4年版 誤りやすい事例 所得税法」より

ピックアップしてご紹介します。

今回は、準確定申告で実務上間違いが多い事例の紹介です

誤った取扱い

未分割の相続財産から生ずる不動産所得について、法定相続分で申告したが

後日、法定相続分と異なる遺産分割が行われた場合は

相続時に遡及して是正しなければならないとした。

正しい取扱い

未分割の相続財産(不動産)から生ずる収入は、遺産とは別個のものであって

法定相続人各人がその相続分に応じて分割単独債権として確定的に取得するものであるから

その帰属につき、事後の遺産分割の影響を受けることはない(最高裁平17.9.8判決)。

なお

遺産分割確定日以後の不動産収入についてはその遺産分割による相続分

により申告することとなる。

相続人不明の場合の対処

[相談]

95歳の祖母が他界しました。戸籍を調べたところ

祖母には1歳で養子となり転籍した妹がいることが分かりました。

存命であれば90歳になりますが、転籍先の戸籍も存在せず

市役所より証明書(行政証明を発行できないことの理由書)を受領しました。

法務局にて法定相続情報一覧図の作成を試みましたが

相続人不明につき受付ができないとの返答でした。

この場合、どのように対処したらよいでしょうか?

[回答]

件につきましては、失踪宣告の申立てあるいは

不在者財産管理人の選任による対応を採らざるを得ないと考えます。

なお、失踪宣告の申立てにあたっては

通常、失踪者の最後の住所が判明する資料(戸籍の附票、住民票等)が必要になりますが

本件ではその提出が困難であることから

上記の市役所から受領した証明書を添付の上、家庭裁判所に対して

失踪宣告申立書に住所不定である理由(これ以上の調査が不可能である点も含めて)

を丁寧に説明する必要があると思われます。

説明を通じ家庭裁判所の理解を求めることで

失踪宣告が認められる可能性はあると考えます。

いつまで適用できますか?/空き家の3,000万円特別控除

[相談]

父が生前住んでいた家(私にとって実家)を相続することになったのですが

相続人である子3人とも自宅を所有していることもあり、誰も欲しがりません。

そのため一旦、子3人の共有名義とし、売却後に売却代金(諸費用を除いた手取分)

を等分することになりそうです。

たしか、相続した居住用財産を一定期間内に売った場合は

特別控除が適用できると聞いています。この制度は当分の間、適用できるでしょうか?

[回答]

ご相談の特別控除(被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例)

については、令和5年度税制改正で一部見直しの上、適用期限が4年延長されました。

そのため、2027年(令和9年)12月31日までの間に売って

一定の要件に該当することで当該制度を利用することができます。

[詳細]

1.被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例とは

被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例とは

相続又は遺贈により取得した一定の被相続人の居住用家屋又はその敷地等

(以下、空き家)を、一定期間内に売り、一定の要件に該当するときに

所得税の計算上、譲渡所得の金額から最高で3,000万円まで控除することができる制度です

(以下、空き家の3,000万円特別控除)。

一定の要件とは、主として次のとおりです。

- (1)売却対象となった空き家について、一定の要件に該当していること

- (2)空き家を取得(家屋と敷地の両方を取得)した人が売っていること

- (3)相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること

- (4)売却代金が1億円以下であること

- (5)売却対象となった空き家について、相続財産を譲渡した場合の取得費の特例や収用等の場合の特別控除などの、一定の特例の適用を受けていないこと

- (6)この空き家について、すでにこの特例の適用を受けていないこと

- (7)親子や夫婦、内縁関係者など特別の関係がある人に対して売ったものでないこと

2.令和5年度税制改正

令和5年度税制改正において、空き家の3,000万円特別控除は主に次の改正がされた上で

適用期限が4年延長されました。これにより改正後の適用期限は

2027年(令和9年)12月31日となりました。

- 適用対象となる空き家の要件について、一部見直しがされた

- 空き家を取得した相続人の数が3人以上である場合は、特別控除額を最高で2,000万円とする

この改正は、2024年(令和6年)1月1日以後に行う空き家の売却について適用されます。

3.ご相談のケース

ご相談のケースは、ご実家が一定の要件に該当し、かつ

一定の要件に該当する売却を行っていれば、2027年12月31日までの売却について

空き家の3,000万円特別控除の適用は受けられるものと思われます。売却日の留意点として

この改正による適用期限よりも前に「相続の開始があった日から3年を経過する日の属する年の12月31日」

が到来する場合には、その到来する日までに売却する必要があります。

その点にご注意ください。

なお、2024年1月1日以後の空き家の売却については

上記改正のとおり、「空き家を取得した相続人の数が3人以上である場合は

特別控除額を最高で2,000万円とする」こととなります。

ご相談のケースはまさにこの制限の対象となるため

2023年中の売却であれば3人で最高9,000万円(3,000万円×3人)控除できるものが

2024年以降の売却になると最高6,000万円(2,000万円×3人)の控除に減ります。

この点もご留意いただきながら、売却時期をご検討してください

誤りやすい事例/教育資金の非課税の特例を受けていた場合の相続財産への加算(令和3年4月1日以後)

税務処理における誤りやすい項目について、大阪国税局が作成した

「資産課税関係 誤りやすい事例 相続税関係 令和4年分用」より

ピックアップしてご紹介します。

今回は、教育資金の贈与税の非課税の特例についてです。

誤った取扱い

令和3年5月に祖母から1,500万円の贈与を受け

教育資金の非課税制度の適用を受けたその後、令和4年11月に祖母が死亡した。

なお、受贈者は祖母の死亡日において20歳であり

学校等には在学していなかった。

上記1,500万円のうち学校等へ支払った100万円を控除した残額1,400万円について

相続税の課税価格に算入する必要があると指導した。

正しい取扱い

教育資金管理契約の期間中に贈与者が死亡した場合において

令和3年4月1日以後に贈与者から信託受益権等の取得をし

この非課税制度の適用を受けた場合

管理残額については相続等により取得したものとみなされる(措法70の2の2⑫二)。

しかし、受贈者が贈与者の死亡日において

①23歳未満である場合

②学校等に在学している場合又は

③教育訓練給付金の支給対象となる教育訓練を受けている場合

のいずれかに該当するときは

相続等によって取得したものとはみなされない

(令和5年4月1日以後の取得については取扱いが一部異なる。)(措法70の2の2⑬)。

したがって、受贈者が20歳であるため

管理残額について、相続税の課税対象とはならない。

なお

②又は③に該当する場合は、その旨を明らかにする書類を

贈与者が死亡した旨の届出と併せて金融機関等へ提出した場合に限る。

令和3年3月31日以前)の場合の正しい取扱い

教育資金管理契約の期間中に贈与者が死亡した場合

死亡日における管理残額は、原則として

その贈与者から相続又は遺贈により取得したものとみなされ

相続財産に加算する必要があるが

次の時期に贈与により拠出された金銭等については

管理残額の計算から除外されるため、相続財産に加算する必要はない

(措法70の2の2⑫、措令40の4の3㉑、平成31年改正令附則38②、令和3年改正令附則29②)。

①平成31年3月31日以前に取得をしたもの

②平成31年4月1日から令和3年3月31日までの間に取得をしたもののうちその贈与者の死亡前3年以内に取得をしたものではないもの

また、受贈者が死亡日において

①23歳未満である場合

②学校等に在学している場合又は③教育訓練を受けている場合のいずれかに該当するとき

(②又は③については所定の手続を行った場合に限る。)には

管理残額が相続又は遺贈によって取得したものとみなされることはなく

相続税の課税関係は生じない(措法70の2の2⑬)

改正後の相続時精算課税制度/110万円の基礎控除

[相談]

先日、ある相続セミナーに参加したところ

令和6年(2024年)1月1日以後の贈与について相続時精算課税制度を適用した場合

毎年110万円までは贈与税もかからず

将来の相続でも加算する必要がないと聞きました。本当でしょうか?

[回答]

令和5年度税制改正で相続時精算課税制度が見直され

令和6年(2024年)1月1日以後の贈与について特別控除の2,500万円だけでなく

毎年基礎控除として110万円を控除することができるようになりました。

そのため、ご相談のとおり、毎年110万円までは贈与税が課税されません。

また、将来の相続時において加算することとなる金額は

この基礎控除を控除した残額となるため、毎年の贈与が110万円に満たない場合には

結果として加算する金額がないこととなります。

[詳細]

1.改正前の相続時精算課税制度

相続時精算課税制度とは、贈与を受けたときの贈与税の計算において

自ら選択することで適用することができる制度です。

改正前における制度の特徴としては、主に以下のとおりです。

- 通常の贈与税の計算(暦年課税による計算)とは違い、原則

- この制度を選択して贈与を受けた財産の合計額が累積で2,500万円を

- 超えるまで贈与税は課されず超えた段階から一律20%の税率で贈与税が課されます。

- 暦年課税とは違い、基礎控除はありません。この制度を適用することができるのは

- 原則、父母又は祖父母から贈与を受けた子又は孫であり

- それぞれに年齢制限があります。

- この制度を選択した場合には、その後の相続時精算課税に係る贈与者

- (以下、特定贈与者)からの贈与については

- 相続時精算課税制度を適用して贈与税の計算をしなければなりません。

- 特定贈与者が亡くなった場合には、相続時精算課税制度を適用した

- 贈与財産の価額(贈与時の価額)の合計額を相続財産として

- 相続等により取得した他の財産と合算して相続税を計算した上で

- すでに納めた贈与税額がある場合には、相続税額から控除して相続税額を算出します。

- その際、控除しきれない贈与税額があるときは

- 相続税の申告をすることで還付を受けることができます。

2.令和5年度税制改正

令和5年度税制改正により、相続時精算課税制度が見直されました。

ご相談の内容ですと、以下の改正が該当します。

- 相続時精算課税適用者が特定贈与者から贈与により取得した

- 財産に係るその年分の贈与税については、改正前の基礎控除とは別途

- 課税価格から基礎控除110万円を控除できることとする

- 特定贈与者の死亡に係る相続税の課税価格に加算等をされる

- 当該特定贈与者から贈与により取得した財産の価額は

- 上記の控除をした後の残額とする

この改正は、令和6年(2024年)1月1日以後に

贈与により取得する財産に係る相続税又は贈与税について適用されます。

3.ご相談の内容について

ご質問は、以下の真否を問うものでした。

- ①改正後の相続時精算課税制度について、毎年110万円までなら贈与税が課税されない

- ②改正後の相続時精算課税制度について、毎年110万円までなら

- 将来の相続において加算する必要がない

上記①については、上記2.にあるとおり

改正後は課税価格から基礎控除110万円を控除することができるため

毎年110万円までの贈与について、贈与税はかかりません。

また相続時精算課税制度は相続時において相続財産に加算して

相続税額を計算することになりますが、上記②についても上記2.にあるとおり

改正後は加算する額は基礎控除110万円を控除した後の残額となることから

毎年110万円までの贈与について加算する金額がない、ということになります。

同じく令和5年度税制改正では、相続税の計算上

相続財産に加算される“生前贈与加算”の対象となる期間が3年から7年へと延長されました。

生前贈与加算の場合に加算される贈与財産の額は

基礎控除110万円を控除する前の金額であるため

過去の贈与が毎年110万円未満であっても基本的には控除前の金額を加算することとなります。

そういった意味において、相続時精算課税制度を利用した節税は

今後検討する余地があるのかもしれません。

保険料贈与の活用

[相談]

私の財産総額は約10億円です。相続対策として子(社会人)に対する現金贈与を

検討していましたが、贈与したお金が有効に活用されないことを懸念し

なかなか実行に踏み切れない状況です。 こうした状況で、金融機関に紹介された

コンサルタントから保険料贈与の提案を受けました。 贈与する資金の使途を明確にでき

相続発生時は死亡保険金を納税資金として活用できる点でも有効と説明を受けました。

贈与金額(保険料相当額)は相続税率や贈与税率などを考慮の上

以下の提案をいただいています。

提案内容について注意事項等があれば教えてください。

【提案内容】

- 契約者、死亡保険金受取人:子

- 被保険者:私

- 保険種類:終身保険

- 保険金額:3,000万円

- 年間保険料:250万円(10年払込)

[回答]

今回の提案内容の場合、贈与する資金の使途を明確にすることができるため

資金の使い込み防止にも有効と思われます。

ただし、元本割れの可能性など留意すべき点がいくつかありますのでご注意ください。

[詳細]

ご相談の提案内容は、コンサルタントからの説明のとおり

毎年相談者様からお子様に保険料相当額を贈与し

お子様が契約者として保険料を支払います。

相談者様が亡くなった時は、お子様が死亡保険金を受け取り

支払われた死亡保険金を納税資金として活用することができます。

また贈与された資金の使途が明確になるため

懸念されている資金の使い込み防止にも有効です。

保険料贈与を活用する際の注意点

保険料贈与を活用する際の注意点は、以下のとおりです。

(1)元本割れの可能性

解約をする場合の意思決定者は契約者(お子様)となります。

保険料払込期間中に途中解約をした場合は、元本割れとなる可能性があります。

保険料贈与を行う目的、途中解約時のリスクを

契約者(お子様)自身が正しく認識した上で、手続きを行うようにしましょう。

また、外貨建て保険や変額保険を活用する場合は

為替変動や運用実績により死亡保険金や解約返戻金の受取金額が

変動する点にも注意が必要です。

(2)贈与の事実を明確にする

贈与の事実が確認できない場合、実質的な保険料負担者が

相談者様とみなされる可能性があります。

税務調査等により贈与が否認されないよう

下記の点に注意してください。

- ●贈与契約書を毎年作成する

- ●受贈者が贈与を受けたことを認識しており、受贈者自身で贈与財産の管理を行う

⇒贈与者は受贈者名義の銀行口座に振り込みを行う - ●受贈者名義の銀行口座から生命保険料を支払う

- ●保険料贈与で加入した契約の生命保険料控除を、贈与者(相談者様)が受けないこと

(3)死亡保険金に対する課税

契約者(保険料負担者)、保険金受取人=子、被保険者=相談者様の場合

死亡保険金は相続税ではなく子の所得税(一時所得)の対象となります。

親の財産総額が多いほど、相続税率は高くなります。

相続税率と所得税率を比較した場合、一般的には親の財産総額が多く

子の所得が少ないほど、税負担の観点では有効と考えられます。

ただし、相続税の計算においては

死亡保険金に対する非課税制度があります。

この制度も検討するとよいでしょう。

(4)生前贈与加算(相続財産としての加算)

ご相談者様の相続開始にあたり、お子様が相続または遺贈により財産を取得した場合

お亡くなりになった日から遡って3年(改正後は7年)間の贈与は相続税の対象となります。

この期間内に本件の保険料贈与があれば、相続税の対象となる点に注意してください。

贈与する保険料の適正額は

親の財産に対する相続税率や贈与する保険料に対する贈与税率

子の所得税率により異なります。

誤りやすい事例/結婚・子育て資金の非課税の特例を受けていた場合の相続税の加算

大阪国税局が作成した「資産課税関係 誤りやすい事例 相続税関係 令和4年分用」より

ピックアップしてご紹介します。

今回は、結婚・子育て資金の贈与税の非課税の特例についてです。

誤った取扱い

孫は、祖父から令和2年4月に1,000万円の贈与を受け

結婚・子育て資金の非課税制度の適用を受けていたが

令和4年1月に祖父が死亡した。

死亡日における結婚・子育て資金口座の管理残額は300万円

(700万円は子育て資金として支出済み)であったため

相続税の計算にあたっては、管理残額300万円を相続財産に加算した。

また、受贈者(孫)は祖父の一親等の血族(その被相続人の直系卑属が相続開始前に死亡し

又は相続権を失ったため、代襲して相続人となったその被相続人の直系卑属を含む。)ではないので

相続税の計算にあたり、相続税額の2割に相当する金額を加算した。

なお、受贈者(孫)は祖父から相続又は遺贈により管理残額以外の財産を取得していない。

正しい取扱い

令和3年3月31日以前に贈与により取得した金額に係る管理残額については

受贈者が被相続人の一親等の血族に該当するか否かにかかわらず

当該管理残額に対応する相続税額について、相続税額の2割加算の規定(措法18)は適用されない

(令和3年改正法附則75⑤、令和3年改正令附則29⑦)。

したがって、事例の場合、管理残額300万円に対応する相続税額については

相続税額の加算は不要である。

ただし、令和3年4月1日以後に贈与者から金銭等を取得したものがある場合における

その取得分に対応する管理残額に相当する相続税額については

相続税額の2割加算の規定が適用される(措法70の2の3⑫)。

※教育資金の一括贈与を受けた場合の贈与税の非課税の規定により

管理残額を相続又は遺贈により取得したものとみなされる場合の

管理残額に対応する相続税額についても同様となる(措法70の2の2⑫)。

いつの相続から改正が影響しますか?/生前贈与加算の改正

[相談]

生前に贈与した財産について、死亡の日からさかのぼって相続財産に加算

(以下、生前贈与加算)される期間が7年に延長されたと聞きました。

令和6年(2024年)からの適用だと雑誌に書いてありましたが

令和6年の相続から適用になるのでしょう?

[回答]

生前贈与加算の改正である、加算期間の3年超7年以内については

令和6年1月1日以後の贈与に係る相続税の計算から適用されます。

つまり、令和9年1月2日以後の相続から順次この改正の影響を受けることとなります。

[詳細]

1.生前贈与の加算

相続又は遺贈により財産を取得した人が、その相続開始前一定期間内に暦年課税に

係る贈与によって被相続人から取得した財産があるときは

その人の相続税の計算上、相続財産に当該財産の価額を加算します。

この場合の加算対象となる“一定期間内”とは、改正前は、3年以内

(その相続に係る被相続人の死亡の日からさかのぼって3年前の日から死亡の日までの間)

とされていました。

これが令和5年度税制改正により、7年以内に延長されました。

ただし、今般の改正部分である3年超7年以内に関しては

その間の生前贈与の価額の合計額から100万円を控除した残額が加算対象となります。

なお、“暦年課税”とは、その年の1月1日から12月31日までの1年間のうちに

もらった(贈与を受けた)財産の合計額から基礎控除額(110万円)を

差し引いた残額に対して贈与税を計算する方式です。

2.生前贈与加算期間の推移

上記1.の令和5年度税制改正は、令和6年1月1日以後に贈与により

取得する財産に係る相続税から適用されることとなります。

具体的には、令和9年1月2日以後の相続から改正の影響を受けることとなり

徐々に加算する期間が延びていきます。

そして、令和13年1月1日以後の相続から「7年以内」となります。

相続税額の2割加算と孫養子

[相談]

先日、私の祖母が他界し、その祖母の遺産のうち一部を私(孫)が相続することになりました。

このような場合、私が納付する相続税額が一定額増額されるというルールがあると聞きましたので

そのルールの概要と、私がその適用対象となるのかについて教えてください。

なお、祖母の相続人は、私の父・叔父(2名とも祖母の実子で存命です)と

私(祖母と養子縁組をしています)の3名です。

[回答]

ご相談の場合、相続税額の2割加算の規定が適用されるものと考えられます。

詳細は下記解説をご参照ください。

[解説]

1.相続税額の2割加算の規定の概要

相続税法では、相続又は遺贈により財産を取得した人が

その相続又は遺贈に係る被相続人の1親等の血族(※1)及び配偶者以外

の人である場合においては、その人に係る相続税額は、その人について

算出した相続税額の20%に相当する金額を加算した金額とすると定められています

(相続税額の2割加算)。

- ※1 この1親等の血族には、その被相続人の直系卑属(※2)が相続開始以前に死亡し

- 又は相続権を失ったため、代襲して相続人となった(※3)

- その被相続人の直系卑属を含むと定められています。

- ※2 直系卑属とは、基準となる人(今回のご相談の場合は、祖母)からみて

- 子・孫・曾孫など、その基準となる人より後の世代で直通する

- 系統の親族のことをいいます。また、養子も含まれますが、(基準となる人の)

- 兄弟姉妹、甥、姪、子の配偶者などは含まれません。

- ※3 民法では、被相続人の子が、相続の開始以前に死亡したとき

- 又は相続人の欠格事由の規定に該当し、もしくは廃除によって、その相続権を失ったときは

- その人の子がこれを代襲して相続人となると定められています(代襲相続)。

- ただし、被相続人の直系卑属でない人(被相続人と養子が、養子縁組をする前に生まれた孫

- (養子の子))は、代襲相続はできません。

2.被相続人の直系卑属が被相続人の養子(孫養子)となっている場合

養子が相続又は遺贈により被相続人である養親の財産を取得した場合においては

その養子は被相続人の1親等の法定血族(養子縁組による法律上の血族)として

原則として上記1.の相続税額の2割加算の規定の適用がないこととなります。

ただし、相続税法では、被相続人の直系卑属がその被相続人の養子となっている場合には

その被相続人の直系卑属が、相続開始以前に死亡し又は相続権を失ったため

代襲して相続人になっている場合を除き、相続税額の2割加算の規定が適用されると定められています。

したがって、今回のご相談の場合は、上記1.の相続税額の2割加算の規定が適用されるものと考えられます。

いつまで適用できますか?/空き家の3,000万円特別控除

[相談]

父が生前住んでいた家(私にとって実家)を相続することになったのですが

相続人である子3人とも自宅を所有していることもあり、誰も欲しがりません。

そのため一旦、子3人の共有名義とし、売却後に売却代金(諸費用を除いた手取分)

を等分することになりそうです。

たしか、相続した居住用財産を一定期間内に売った場合は

特別控除が適用できると聞いています。

この制度は当分の間、適用できるでしょうか?

[回答]

ご相談の特別控除(被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例)については

令和5年度税制改正で一部見直しの上、適用期限が4年延長されました。

そのため、2027年(令和9年)12月31日までの間に売って

一定の要件に該当することで当該制度を利用することができます。

[詳細]

1.被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例とは

被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例とは

相続又は遺贈により取得した一定の被相続人の居住用家屋又はその敷地等

(以下、空き家)を、一定期間内に売り、一定の要件に該当するときに

所得税の計算上、譲渡所得の金額から最高で3,000万円まで控除することができる制度です

(以下、空き家の3,000万円特別控除)。

一定の要件とは、主として次のとおりです。

- (1)売却対象となった空き家について、一定の要件に該当していること

- (2)空き家を取得(家屋と敷地の両方を取得)した人が売っていること

- (3)相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること

- (4)売却代金が1億円以下であること

- (5)売却対象となった空き家について、相続財産を譲渡した場合の取得費の特例や収用等の場合の特別控除などの、一定の特例の適用を受けていないこと

- (6)この空き家について、すでにこの特例の適用を受けていないこと

- (7)親子や夫婦、内縁関係者など特別の関係がある人に対して売ったものでないこと

2.令和5年度税制改正

令和5年度税制改正において、空き家の3,000万円特別控除は主に次の改正がされた上で

適用期限が4年延長されました。これにより改正後の適用期限は

2027年(令和9年)12月31日となりました。

- 適用対象となる空き家の要件について、一部見直しがされた

- 空き家を取得した相続人の数が3人以上である場合は、特別控除額を最高で2,000万円とする

- この改正は、2024年(令和6年)1月1日以後に行う空き家の売却について適用されます。

3.ご相談のケース

ご相談のケースは、ご実家が一定の要件に該当し、かつ

一定の要件に該当する売却を行っていれば、2027年12月31日までの売却について

空き家の3,000万円特別控除の適用は受けられるものと思われます。

売却日の留意点として、この改正による適用期限よりも前に

「相続の開始があった日から3年を経過する日の属する年の12月31日」

が到来する場合には、その到来する日までに売却する必要があります。

その点にご注意ください。

なお、2024年1月1日以後の空き家の売却については、上記改正のとおり

「空き家を取得した相続人の数が3人以上である場合は、特別控除額を最高で2,000万円とする」

こととなります。

ご相談のケースはまさにこの制限の対象となるため、2023年中の売却であれば3人で

最高9,000万円(3,000万円×3人)控除できるものが、2024年以降の売却になると最高6,000万円

(2,000万円×3人)の控除に減ります。

この点もご留意いただきながら、売却時期をご検討いただければ幸いです。

認知症と公正遺言証書

[相談]

母には法定相続人として私(長男)と弟の2人がいるのですが

最近、私や私の家族と同居している母が私に財産を残すために遺言を作成したいと言っております。

ただ、他方で母は軽度ではありますが認知症を患っており

主治医からは今後も症状は進行していくだろうといわれています。

母には、今のうちに上記の内容にしたがって公正証書遺言を作成してもらいたいと考えているのですが

可能でしょうか。

[回答]

1.遺言能力について 遺言者において公正証書遺言を含めて遺言を作成するにあたっては 遺言能力が必要になります(民法963条) この遺言能力の有無は、遺言者の精神上の障害の存否・内容・程度、遺言者の年齢 遺言作成の動機や理由、相続人又は受遺者との関係といった諸般の事情が考慮されて判断されます。 そのため、認知症であることをもって直ちに遺言者の遺言能力が 否定されるわけではありませんが、症状の進行度によっては遺言能力がないと判断され 公正証書遺言を作成することができない可能性もあります。 したがって、本件のような場合には 可能な限り早めに作成に取り掛かることをお勧めいたします。 2.公正証書遺言の作成に関して 公正証書遺言を作成する場合、作成に先立ち公証人が遺言者の遺言能力を確認しますので 通常の自筆証書遺言による場合に比べて、相続開始後における遺言の有効性に関する 争いの発生を抑えることが期待できます ただし、公正証書遺言の方法によっても遺言者の遺言能力が欠如しているとして 当該遺言が無効であると判断されたケースもあります。 東京高裁平成25年3月6日判決、東京地裁平成28年8月25日判決等。 そして、公証人による遺言者の遺言能力の確認方法については 公証人によって異なりますが、口頭で遺言者の氏名・生年月日 相続人又は受遺者と遺言者の関係、これから作成する遺言の内容の概要の聞き取りを行い これらについて遺言者自身が理解できていれば作成可能と判断することが多いように思われます。 したがって、お母様におかれまして この点をクリアできるのであれば公正証書遺言を作成できる可能性があります。 3.公正証書遺言の有効性を争われるリスクに備えて 相続人間で当該公正証書遺言の有効性について争いになる場合に備え 公正証書遺言作成当時における遺言者の医療記録の保管や 公正証書遺言作成時における作成過程を動画にて撮影するといった方法により 当時の遺言者の遺言能力に問題がないことを裏付ける資料を残しておくことも 紛争の早期解決に向けて有用だと考えます。 |

相続における生命保険の有効性

[相談]

70歳になり相続について真剣に考えるようになりました。

保有している財産状況から相続税は避けられそうにありません。

先日、同世代の知人から、納税資金の準備は預金より生命保険の方が

有効なので加入した方がよいとアドバイスを受け、保険代理店を紹介されました。

預金と家賃収入が十分あり生命保険は不要と考えていたため

これまで加入した経験がありません。

相続対策として預金にはない効果を期待できるなら加入しようと思いますが

営業担当者の説明だけで決断することに不安があります。

客観的な立場から相続における生命保険の有効性

生命保険と預金の違い、注意点について教えてください。

相続人は妻と子2人の予定です。

受取人は子2人5割ずつ指定すればよいといわれました。

【保険代理店からの提案プラン】

- 契約者、被保険者:私

- 死亡保険金受取人:長男、長女 5割ずつ

- 保険種類:一時払終身保険

- 保険金額:1,000万円

- 一時払保険料:9,623,000円

[回答]

- 生命保険は預金よりも有効とされるポイントがいくつかあり

- 相続において有効と考えられます。

- 預金との違いと注意点については詳細解説をご確認ください。

[解説]

提案された契約形態で死亡時に子が受け取る死亡保険金は受取人固有の財産ですが

相続税の計算上は、みなし相続財産と扱われ課税対象となります。

相続税の対象となる点は預金と同じですが、以下の点で違いがあり

生命保険は相続において有効と考えられます。

1.生命保険の特徴

- ◆非課税枠がある

契約者(保険料負担者)、被保険者ともに被相続人となる生命保険契約で - 相続人が受け取る死亡保険金は、非課税枠「500万円×法定相続人の数」を適用できる。

- ◆生前に死亡保険金受取人を指定できる

生前に契約者が死亡保険金受取人を指定するため - 契約者の意思により遺したい人に確実に遺せる。

- ◆被相続人の預金の払戻しより手間なく受取人の口座に入金できる

生命保険の死亡保険金は、一般的に保険会社所定の保険金請求書、死亡診断書 - 死亡日を証明できる公的書類(除籍謄本など)があれば請求手続きができ

- 書類提出から1~2週間で受取人指定の口座に入金されます。

- 一方、預金は亡くなった旨の通知があったときから口座が凍結され

- 遺産分割が終了するまでの間、相続人単独では払戻しを受けられないことがあります。

- そのため、平成30年の民法改正(平成31年7月施行)により

- 遺産分割前に相続預金口座の払戻し制度が設けられ

- 相続人単独で払戻しを受けることができるようになりました。

- しかし、その手続きには被相続人の除籍謄本以外に相続人全員の戸籍謄本が

- 金融機関ごとに必要など、死亡保険金請求よりも必要書類が多く

- 払戻し額は一定の範囲内に制限されています。

- ◆遺産分割協議の対象にならない

上記のとおり死亡保険金はあくまでも受取人固有の財産であり - 相続財産ではないため通常は、遺産分割協議の対象にはなりません。

- そのため、原則として遺留分を計算する際も対象に含まれません。

このように預金よりも有効とされるポイントがいくつかある一方で

次のような注意点もあります。

2.生命保険の注意点

- 預金より流動性が劣る

- 契約から早期に解約すると元本割れする可能性が高い

- 税制が変わり、期待した効果が得られない可能性がある

- インフレにより保険金の資産価値が下がる可能性がある

相続対策の検討は、保有している財産全体を踏まえて

納税見込額や財産の分け方などを整理しておく必要があります。

保険金額や受取人についても慎重に検討した方がよいでしょう。

******************

近江清秀公認会計士税理士事務所

651-0087神戸市中央区御幸通8-1-6

神戸国際会館17階

(Tel)078-959-8522

(Fax)078-959-8533

オフィシャルHP

https://www.marlconsulting2.com/

AI搭載クラウドシステムfreeeの導入兵庫県第1位のHP

累計800件以上の相続税申告実績!相続税専門税理士のHP

不動産賃貸専門税理士のHP

兵庫M&A・事業承継支援センターのHP

******************

誤りやすい事例/遺留分侵害額請求の訴訟が提起されている場合の特例の適用

税務処理における誤りやすい項目について、大阪国税局が作成した

「資産課税関係 誤りやすい事例 相続税関係 令和4年分用」より

ピックアップしてご紹介します。

今回は、小規模宅地等の課税価格の特例についてです。

誤った取扱い

令和4年3月に死亡した父は

相続財産をすべて長男に相続させる旨の公正証書遺言を作成していたが

他の相続人から、遺留分侵害額請求の訴訟が提起された。

そのため、小規模宅地等の特例の適用対象宅地等の選択についての

同意が得られないとして、同特例を適用せず期限内申告書を提出した。

正しい取扱い

他の相続人から遺留分侵害額請求の訴訟が提起されていたとしても

長男は、遺言により不動産も含め相続財産のすべてを取得しているのであり

小規模宅地等の特例の適用対象宅地等の選択について他の相続人の同意を要しないから

同特例を適用して申告することができる(措令40の2⑤、相基通⑪の2-4)。

なお、相続税の申告期限後に

長男が他の相続人に対し遺留分侵害額に相当する金銭を支払うこととなり

長男がこれに代えて小規模宅地等の特例の適用を受けた宅地

(以下「特例宅地」という)の所有権を他の相続人に移転させたとしても

当該所有権の移転は、遺留分侵害額に相当する金銭を支払うための譲渡

(代物弁済)と考えられ、長男が遺贈により特例宅地を取得した事実に異動は生じないことから

長男が小規模宅地等の特例の適用を受けることができなくなるということはない。

また、長男から特例宅地の所有権の移転を受けた他の相続人については

上記のとおり、相続又は遺贈により取得したものとはいえないため

特例の適用を受けることはできない。

よって、長男は原則として、遺留分侵害額に相当する価額により

特例宅地を譲渡したとして、所得税が課税される(所法33-1の6)。

教育資金、結婚・子育て資金贈与Q&Aの改訂版が公表されました

国税庁は5月26日に

「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税に関するQ&A」と

「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税に関するQ&A」について

令和5年度改正を反映した改訂版を公表しました

今回の改正では、教育資金贈与の非課税制度について

教育資金管理契約期間中に贈与者が死亡し

その相続税の課税価格の合計額が5億円を超えるときは

受贈者が23歳未満である場合等であっても

死亡日における管理残額が相続税の課税対象とされました

令和5年4月1日以後に取得した信託受益権等に適用されます。

教育資金贈与Q&Aでは、改正に伴い管理残額の計算等に関する問などが改訂されたほか

取扱金融機関に相続税の課税価格に関する確認書類等を提出したが

相続税の申告期限後に修正申告書等の提出等により相続税の課税価格の

合計額が5億円超又は5億円以下となる場合には

税務署長から取扱金融機関に通知されることから

受贈者は取扱金融機関への手続が不要であること等が示されました

また、両制度について、資金管理契約終了時の残額に

暦年課税の贈与税が課されるときは、一般税率(改正前:特例税率)

を適用するという見直しを受け

両Q&Aでは、資金管理契約終了時の贈与税の計算方法に関する問が追加されました

(教育資金贈与Q5-4、結婚・子育て資金贈与Q5-3)

加えて、両制度の資金管理契約の終了に関する調書について一部様式が変更され

「一般贈与財産とみなされる金額」の欄が追加されました

よくある間違い・・・債権放棄に伴う株価上昇分は・・・

代表者から後継者へのみなし贈与に該当

令和5年度改正における相続時精算課税制度の見直しにより

相続時精算課税制度について、相続財産への加算不要の110万円の基礎控除が創設等されました

(令和6年1月1日以後の贈与等に適用)。

基本的に、納税者有利の改正であるため、同制度を適用した生前贈与を検討するケース

が多くなることが想定されます。

同制度は、相続財産への加算対象額が贈与財産の「贈与時の時価」で固定されるため

事業承継に伴う株式の贈与時に活用されることも多いですが

予期せぬ“みなし贈与”が存在する点に留意する必要があります。

例えば、会社の代表者(特定贈与者)から今後の値上がりが見込まれる株式を

後継者(精算課税適用者)に贈与する場合において

代表者が会社に貸し付けていた金銭(貸付金債権)の放棄に伴い生じた株価上昇分は

代表者から後継者へのみなし贈与として、相続財産への加算対象額に含まれることになります。

例えば

例えば、

①同族会社X社(非上場)に金銭を貸し付けている代表者(父・特定贈与者)が

②後継者(子・精算課税適用者)にX社株式(贈与時の時価3,000)を贈与した上で

③代表者がX社に係る貸付金債権を放棄し

④X社に生じた債務免除益によりX社株式の価額が500上昇した

(贈与時の時価3,000→債権放棄時の価額3,500)とする。

この場合、代表者がX社に係る貸付金債権を放棄したことにより生じた

X社の債務免除益(経済的利益)は、X社が代表者から贈与で取得したものとされます

そして、同債権放棄に伴うX社株式の価額の上昇分500は、

“株主である後継者が代表者(債権放棄をした者)から贈与により取得したもの”と取り扱われます

つまり、相続財産への加算対象額は、通常であれば、X社株式の贈与時の時価3,000であるものの

債権放棄に伴うX社株式の価額の上昇分500も、後継者が“みなし贈与”により取得したものと取り扱われるため

結果、相続財産への加算対象額は3,500(X社株式の贈与時の時価3,000+上昇分500)となります

相続時精算課税制度を適用している場合において

債権放棄に伴う株式の価額の上昇分が相続財産への加算対象額に含まれることは

裁決事例(大裁(所・諸)令3第37号、令和4年3月16日裁決、未公表)でも示されており

同制度の適用時には改めて注意が必要となります

相続開始の同年中に被相続人から贈与を受けた相続人が相続又は遺贈により財産を取得しない場合

今回も、大阪国税局の資料から

『相続開始の同年中に被相続人から贈与を受けた相続人が

相続又は遺贈により財産を取得しない場合』の相続税の申告について

ご紹介します

間違った取扱い

甲は、令和4年6月に死亡した父から相続財産を

取得しなかったが、同年5年に父から財産の贈与を受けていたことから

当該贈与により取得した財産の価額を相続税の課税価格とみなして

相続税の申告を行った

正しい取扱い

相続又は遺贈により財産を取得した者が

相続開始前3年以内に当該相続に係る被相続人から

贈与を受けていた場合、その贈与により取得した財産の

価額を加算した価額が相続税の課税価格とみなされ

その者が相続開始の年に贈与を受けていた場合

贈与税の申告は不要となる

しかしながら、相続又は遺贈により財産を取得していない者には

これらの規定は適用されない

したがって、甲は相続税の申告は不要であり

贈与については令和4年分の贈与税の申告の対象となる

ただし、甲が相続時精算課税適用者であった場合

又は当該贈与について相続時精算課税を適用する場合には

贈与税の申告は不要であり、相続税の課税対象となる

住宅取得等資金の贈与税の特例と令和5年度税制改正

[相談]

孫が結婚を機に、マイホームを取得しようか検討しています。

そこで、結婚祝いとしてマイホームを取得するための金銭の贈与を予定していますが

マイホームの取得がいつになるか現時点ではわからないため

贈与するタイミングを待っています。

マイホームを取得するための金銭の贈与については

一定額まで贈与税が非課税となると聞いています。

これが今年(2023年)の年末までと聞きましたが

令和5年度税制改正で延長はされないのでしょうか?

[回答]

ご相談の非課税は、住宅取得等資金の贈与を受けた場合の贈与税の非課税制度と考えられますが

こちらについては、令和5年度税制改正で延長は予定されていないため

2023年12月31日の適用期限をもって廃止となります。

[詳細]

1.住宅取得等資金の贈与を受けた場合の贈与税の非課税制度

父母や祖父母など直系尊属からの贈与により

自己の居住の用に供する住宅用の家屋の新築

取得又は増改築等の対価に充てるための金銭(以下、住宅取得等資金)を取得した場合において

一定の要件を満たすときは、一定の非課税限度額までの金額について

贈与税が非課税となります。

これを「住宅取得等資金の贈与を受けた場合の贈与税の非課税制度

(以下、非課税制度)」といいます。

この非課税制度については適用期間が定められており

令和4年(2022年)1月1日から令和5年(2023年)12月31日となっています。

2.令和5年度税制改正

2022年12月23日に閣議決定された「令和5年度税制改正の大綱」には

この非課税制度について何ら記載されていません。

そのため、この非課税制度は適用期限である令和5年(2023年)

12月31日の到来をもって、廃止されることが予定されます。

なお、今回の贈与について“結婚祝い”が背景にあるのならば

令和5年度税制改正により適用期限が2年延長される

「結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度」について

ご検討いただくとよいでしょう。

適用対象となる資金の範囲に、マイホーム取得のための金銭は含まれていませんが

結婚・子育てに要する一定の資金が対象となります。

ただし、この制度には様々な要件があります。

******************

近江清秀公認会計士税理士事務所

651-0087神戸市中央区御幸通8-1-6

神戸国際会館17階

(Tel)078-959-8522

(Fax)078-959-8533

オフィシャルHP

https://www.marlconsulting2.com/

AI搭載クラウドシステムfreeeの導入兵庫県第1位のHP

累計800件以上の相続税申告実績!相続税専門税理士のHP

不動産賃貸専門税理士のHP

兵庫M&A・事業承継支援センターのHP

******************

米ドル建て終身保険を活用した贈与は、ほんとに節税???

[相談]

3年前に父が亡くなったとき、母(現在70歳)は預金約1億円と賃貸アパート

(相続税評価額2億円)を相続しました。以後、母は二次相続の税負担を心配して

母の相続人となる私と妹に毎年100万円ずつ預金を贈与しています。

先日、母が「贈与に有効な生命保険の活用方法がある。預金にしておくよりもよい」

と銀行から生命保険の提案を受け、私と妹で検討することになりました。

先に亡くなった父は、私と妹を受取人に指定して父が保険料を払う形で契約していました。

父が契約していた形態とどのような違いがあるのか

また、今回銀行から提案されている内容について検討のポイントを教えてください。

【銀行からの提案プラン(保険料贈与プラン)】

- 保険種類:米ドル建て終身保険

- 契約者・保険料負担者:私、妹(それぞれ同じ契約1件ずつ)

- 被保険者:母

- 死亡保険金受取人:契約者

- 保険金額:100,000$

- 保険料:年払8,600$(払込期間 10年)

[回答]

お父様が契約されていた生命保険は

支払われる死亡保険金がみなし相続財産と扱われるため

相続税の対象となります。

他方、今回銀行から提案されている保険料贈与プランについて

支払われる死亡保険金は

受贈者の所得税の対象(一時所得)となります。

今回銀行から提案されている内容についての検討のポイントは、

詳細をご確認ください。

[詳細]

1.お父様が契約されていた生命保険

お父様のように自らが契約者(保険料負担者)となる生命保険契約では

支払われる死亡保険金はみなし相続財産と扱われ

他の財産と合算して相続税の対象になります。

また、受取人が相続人であれば、相続税の計算上、一定の非課税枠が適用できます。

2.保険料贈与プラン

保険料贈与プランにおける契約者(保険料負担者)は受贈者です。

お母様が亡くなったときに支払われる死亡保険金は

受贈者の所得税(一時所得)の対象として扱われます。

一時所得は以下の計算方法で算出します。

課税が発生する場合は、課税対象額を他の所得と合算して税金を計算します。

保険料贈与プランは、贈与によりすでにお母様の財産から切り離された

子の資金を保険料に充てた契約であるため

受け取る死亡保険金はお母様の相続財産や相続税の計算に影響を及ぼしません。

一般的に被相続人の相続財産が多額で相続税が高く

相続人の所得が低いなど、それぞれに適用される税率の差が大きいほど

保険料贈与プランの効果が出やすいと考えられます。

3.今回のプランでの検討ポイント

- ➡想定されるお母様の相続財産全体と税率

- ➡子2人(相談者様と妹様)の所得、税率

- ➡納税資金の準備状況

- ➡為替変動リスク許容度

- ➡払込期間中にお母様からの贈与が途絶える可能性

銀行からの提案プラン(保険料贈与プラン)は米ドル建てであり

相続発生時の為替レートは予測不能です。そのため

支払保険料累計と死亡保険金を円で計算すると

死亡保険金が支払保険料累計を下回る可能性があります。

米ドルで受け取ることもできますが

この保険を納税資金に充てる場合は円に交換する必要があります。

為替変動に左右されるため、結果的に税金面の効果も期待したほど出ないかもしれません。

上記のポイントをおさえて、専門家に相談しながら判断されることをお勧めします。

贈与税における誤りやすい事例/店舗兼住宅の場合の床面積基準の判定

贈与税の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例 贈与税関係 令和4年分用」より

ピックアップしてご紹介します。

今回は、住宅取得等資金の非課税制度についてです。

誤った取扱い

親から住宅取得等資金の贈与を受け、店舗兼住宅を購入した。

その家屋の居住用部分の床面積が200㎡(家屋全体の床面積300㎡)

であることから、面積制限(40㎡以上240㎡以下)の要件を満たしているため

住宅取得等資金の贈与の特例の適用があるとして申告を行った。

正しい取扱い

店舗兼住宅の場合の床面積基準の判定については

居住の用以外の用に供されている部分の床面積を含めた

家屋全体の床面積で判定することになる。

このことから、居住用部分の200㎡ではなく

家屋全体の床面積300㎡で判定することになる

(措通70の2-6で準用する70の3-6(1))。

したがって、特例の適用を受けられない。

※2人以上の者で共有されている家屋の床面積基準の判定についても

持分に対応する床面積で判定するのではなく

家屋全体の床面積で判定することになる

(措通70の2-6、70の3-6(2))。

贈与税における誤りやすい事例/養子縁組の日と、孫の相続時精算課税の適用可否

贈与税の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例 贈与税関係 令和3年分用」

より、ピックアップしてご紹介します。

今回は、相続時精算課税についてです。

誤った取扱い

平成10年に長男が生まれ、翌年の平成11年に私は伯父と養子縁組をした。

その後、平成12年に二男が生まれた。

令和3年に長男及び二男は伯父からそれぞれ1,000万円ずつ現金の贈与を受け

それぞれ相続時精算課税を選択して贈与税の申告をした。

正しい取扱い

| 相続時精算課税の適用に当たっては、受贈者は 贈与をした者の直系卑属である推定相続人又は孫である必要がある。 また、養子縁組により親族関係が生ずるのは、養子縁組の日からである。 したがって、養子縁組前に生まれた長男については 伯父と当然に直系卑属関係になるわけではなく また、孫にも当たらないため、相続時精算課税の適用を受けることはできない。 なお、二男については、養子縁組後に生まれているため 伯父の孫に当たり、この特例の適用を受けることができる。 |

相続時精算課税制度の贈与額から基礎控除を控除

[相談]

相続時精算課税制度を適用して贈与をした場合でも、令和5年度税制改正により

基礎控除が控除できるようになると聞きました。

これまでは基礎控除がなかったと思いますが、本当でしょうか?

[回答]

改正前の相続時精算課税制度は、非課税贈与額は累計で2,500万円とし

これを超えた場合に一律で20%の贈与税が課される制度で

基礎控除はありませんでした。

これが、令和5年度税制改正において

基礎控除として毎年110万円を控除できるように改正が行われました。

[詳細]

1.相続時精算課税制度とは

相続時精算課税制度とは、贈与を受けたときの贈与税の計算において

自ら選択することで適用することができる制度です。

改正前における特徴としては、主に以下のとおりです。

- 通常の贈与税の計算(暦年課税による計算)とは違い、原則

- この制度を選択して贈与を受けた財産の合計額が累積で2,500万円を

- 超えるまで贈与税は課されず

- 超えた段階から一律20%の税率で贈与税が課されます。

- 暦年課税とは違い、基礎控除はありません。

- この制度を適用することができるのは

- 原則、父母又は祖父母から贈与を受けた子又は孫であり

- それぞれに年齢制限があります。

- この制度を選択した場合には

- その後の相続時精算課税に係る贈与者(以下、特定贈与者)

- からの贈与については、相続時精算課税制度を適用して

- 贈与税の計算をしなければなりません。

- 特定贈与者が亡くなった場合には

- 相続時精算課税制度を適用した贈与財産の価額(贈与時の価額)

- の合計額を相続財産として

- 相続等により取得した他の財産と合算して相続税を計算した上で

- すでに納めた贈与税額がある場合には、相続税額から控除して相続税額を算出します。

- その際、控除しきれない贈与税額があるときは

- 相続税の申告をすることで還付を受けることができます。

なお、特定贈与者と受贈者の年齢制限については

以下のとおりです。

2.令和5年度税制改正

2022年12月23日に閣議決定された「令和5年度税制改正の大綱」には

次の改正が記載されました。

- 相続時精算課税適用者が特定贈与者から贈与により取得した財産に係る

- その年分の贈与税については、現行の基礎控除とは別途

- 課税価格から基礎控除110万円を控除できることとする

- 特定贈与者の死亡に係る相続税の課税価格に加算等をされる

- 当該特定贈与者から贈与により取得した財産の価額は

- 上記の控除をした後の残額とする

そしてこの改正は、2023年3月28日に法案が成立したことで

2024年(令和6年)1月1日以後に贈与により取得する財産に

係る相続税又は贈与税について適用されることとなりました。

贈与税における誤りやすい事例/教育資金非課税申告書は複数の銀行で提出できるか?

贈与税の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例 贈与税関係 令和4年分用」

より、ピックアップしてご紹介します。

今回は、教育資金の非課税制度についてです。

誤った取扱い

本年、祖父から1,000万円の教育資金の贈与を受け

A銀行で教育資金非課税申告書を提出した。

その後、祖母から500万円の教育資金の贈与を受け

B銀行で教育資金非課税申告書を提出した。

教育資金非課税申告書を提出しているため

それぞれについて教育資金の非課税の特例を受けることができるとした。

正しい取扱い

教育資金非課税申告書は

受贈者がすでに教育資金非課税申告書を提出している場合には提出することはできない

(措法70の2の2⑥)。

したがって、A銀行に提出した分については

教育資金の非課税の特例を受けることができるが、B銀行に提出した分については

教育資金非税申告書を重ねて提出することができないため

教育資金の非課税の特例を受けることができない。

また、この場合は

贈与を受けた500万円が本年分の贈与税の課税価格に算入されることとなる。

なお、非課税限度額(1,500万円)までであれば

最初に教育資金非課税申告書を提出した金融機関に「追加教育資金非課税申告書」を提出すれば

教育資金の非課税の特例を受けることができる(措法70の2の2④)。

贈与税における誤りやすい事例/贈与者死亡時の子育て資金口座の残額の取扱い

贈与税の処理における誤りやすい項目について、大阪国税局が作成した

「資産課税関係 誤りやすい事例 贈与税関係 令和4年分用」より

ピックアップしてご紹介します。

今回は、結婚・子育て資金の非課税制度関係についてです。

誤った取扱い

令和元年6月に祖父から1,000万円の贈与を受け

結婚・子育て資金の非課税制度の適用を受けていたが

その後、本年10月に祖父が亡くなった。

1,000万円のうち700万円は子育て資金として使用し

結婚・子育て資金口座には300万円の残額(「管理残額」という)があったが

何も手続きをしなかった。

正しい取扱い

贈与者が死亡した事実を知ったときは

速やかに贈与者が死亡した旨を取扱金融機関の営業所等に届け出なければならない

(措法70の2の3⑫一)。

また、贈与者が死亡した日において管理残額があるときはその管理残額は

その贈与者から相続又は遺贈により取得したものとみなされる

(措法70の2の3⑫二)。

したがって、受贈者は取扱金融機関の営業所等に管理残額を確認し

この残額と祖父から相続又は遺贈や相続時精算課税に係る贈与によって

財産を取得した各人の課税価格の合計が

遺産に係る基礎控除額を超える場合は

相続税の申告をする必要がある。

贈与税における誤りやすい事例/教育資金口座から払出し、手元にある金額の取扱い

贈与税の処理における誤りやすい項目について

大阪国税局が作成した

「資産課税関係 誤りやすい事例 贈与税関係 令和4年分用」より

ピックアップしてご紹介します。

今回は、教育資金の非課税制度についてです。

誤った取扱い

前年に、教育資金口座から800万円の払出しを行い

そのうち500万円を同年中に教育資金の支払いに充て

残額の300万円を本年に教育資金として支払いをした。

教育資金口座から払出した800万円全額が教育資金の支払いに充てられていることから

すべてを非課税とした。

正しい取扱い

教育資金支出額(非課税となる額)は、その年中に払い出した金銭の合計額と

その年中に教育資金の支払いに充てた合計額のいずれか少ない方の金額となる

(措法70の2の2⑨二、⑪、⑮)。

したがって、翌年に教育資金の支払いに充てた300万円は教育資金支出額に該当せず

教育資金口座に係る契約が終了した日の属する年の贈与税の課税価格に算入されることになる。

※受贈者の死亡により契約が終了した場合を除く(措法70の2の2⑭)

贈与税における誤りやすい事例/住宅取得等資金の非課税制度と相続時精算課税

贈与税の処理における誤りやすい項目について、大阪国税局が作成した

「資産課税関係 誤りやすい事例 贈与税関係 令和4年分用」より

ピックアップしてご紹介します。

今回は、住宅取得等資金の非課税制度についてです。

誤った取扱い

父から2,500万円の贈与を受け、省エネ等住宅を新築したため

1,000万円の非課税の特例の適用を受けることとしている。

2,500万円から1,000万円を控除した残額の1,500万円については

相続時精算課税を選択できないと考え、暦年課税となるとした。

正しい取扱い

この特例を適用した後の残額については

①暦年課税の基礎控除額(110万円)又は

②相続時精算課税の特別控除額(2,500万円)を選択することができる

(措法70の3①)。

墓地や墓石の購入と相続税対策

[相談]

先日参加した「相続セミナー」で、墓地や墓石は生前に購入した方が

相続税対策になると聞きました。

借金をしてまでも購入した方がよいのでしょうか?

[回答]

たしかに、墓地や墓石を生前に購入された方が、相続税対策になります。

ただし、借金をしてまで購入することは相続税対策になりません。

[詳細]

1.墓地や墓石の相続税評価

相続開始時に、被相続人(お亡くなりになったご本人)

が所有していた一定の財産に対して、相続税が課税されます。

ただし、被相続人が所有していた財産のうち、墓地や墓石は祭祀財産(※)として

相続税が課税されない“非課税財産”となることから、相続税は課税されません。

他方、相続開始後に購入する墓地や墓石の費用は

相続税の計算上、財産から控除できる「葬式費用」に該当しません。

(※)祭祀財産には、墓地や墓石のほか、仏壇、仏具なども該当します。

2.生前の購入(相続税対策)

生前(相続開始前)に墓地や墓石を購入しておくと

その分相続税が課税される現預金が減り、相続税が課税されない墓地や墓石が増えます。

一方、相続開始後に墓地や墓石を購入する場合には

墓地や墓石を購入するための現預金に対して相続税が課税され

墓地や墓石を購入する費用は「葬式費用」に該当しないため

課税対象となる財産から控除することができません。

つまり、相続開始前か後かで、墓地や墓石を購入するための現預金相当について

相続税が課税されるか否かが異なってきます。

3.墓地や墓石購入のための借金

被相続人が所有していた財産から控除できるものとして

先に述べた「葬式費用」のほか「債務」があります。

この場合の「債務」とは

被相続人が死亡したときにあった債務で確実と認められるものを指します。

ただし、この「債務」に、墓地や墓石の未払代金や借金など

非課税財産に紐づく債務は含まれません。

つまり、相続税の計算上、課税される財産から控除できない借金をつくって

課税されない墓地や墓石を購入することは

相続税対策になりません。ご注意ください。

贈与税における誤りやすい事例/住宅取得等資金の贈与の特例と住宅借入金等特別控除

贈与税の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例 贈与税関係 令和3年分用」より

ピックアップしてご紹介します。

今回は、住宅借入金等特別控除の適用についてです。

誤った取扱い

令和3年中に親から贈与を受けた住宅取得等資金と住宅ローンにより

一戸建てを購入したことから、住宅取得等資金の贈与の特例を受ける贈与税の申告と

住宅借入金等特別控除の適用を受ける所得税の申告をした。

この申告に当たって、住宅借入金等特別控除額の対象となる金額は

住宅借入金等の年末残高と家屋等の取得対価の額のどちらか少ない方で判定し

住宅借入金等特別控除額の計算を行った。

正しい取扱い

住宅取得等資金の贈与の特例を受けた場合における

住宅借入金等特別控除額の計算については、住宅借入金等の金額が

家屋等の取得対価の額から住宅取得等資金の贈与の特例の適用を

受ける金額を控除した金額を超える場合には

この控除後の家屋等の取得対価の額が限度となる(措令26⑥㉕、措通41-23)。

よって、申告に当たって、住宅借入金等特別控除額の対象となる金額は

家屋等の取得対価の額から住宅取得等資金の贈与の特例の適用を受ける金額を控除した金額と

住宅借入金等の年末残高のどちらか少ない方で判定し

住宅借入金等特別控除額の計算を行うこととなる。

贈与税における誤りやすい事例/贈与資金で土地を先行取得した場合

贈与税の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例 贈与税関係 令和3年分用」

より、ピックアップしてご紹介します。

今回は、住宅取得等のための金銭の贈与の特例についてです。

誤った取扱い

令和3年10月に父から2,000万円の贈与を受けて土地を購入し

令和4年2月に自己資金で家屋を建てた。

今回の土地購入契約は、「家屋の新築請負契約と同時になされたもの」ではなく

また、「家屋の新築請負契約を締結することを条件とするもの」でもなかったため

「住宅用家屋の新築若しくは取得とともに取得する土地等」に当たらず

特例の適用は受けられないとした。

正しい取扱い

土地の購入に充てた2,000万円の贈与について

特例の適用を受けることができる。

特例の適用対象となる住宅取得等資金の範囲には

住宅用家屋の新築(住宅取得等資金の贈与を受けた日の属する年の

翌年3月15日までに行われたものに限る。)

に先行してするその敷地の用に供される

土地等の取得のための資金が含まれる(措法70の2①一、70の3①一)。

また、贈与により取得した金銭が、土地等の取得の対価に充てられ

住宅用家屋の新築の対価に充てられた金銭がない場合であっても

当該土地等の取得の対価に充てられた金銭は住宅取得等資金に該当することとなる。

ただし、当該贈与があった日の属する年の翌年3月15日までに

住宅用家屋の新築(新築に準ずる場合を含む。)をしていない場合には

当該贈与により取得した金銭については特例の適用はない

(措通70の2-3、70の3-2(注)1)。

相続税の対象となる生前贈与を期間が改正に

[相談]

巷で騒がれていた相続税の計算上、相続財産に加算することとなる生前贈与の期間は

令和5年度税制改正でどのようになるのでしょうか?

[回答]

令和4年(2022年)12月16日に政府与党から公表された「令和5年度税制改正大綱」には

現行の「3年以内」から、「7年以内」へ延長される旨が記載されていました。

ただし、その延びた期間の贈与すべてが対象となるわけではなく

一定額は加算しないことが予定されています。

[詳細]

1.生前贈与の加算 相続または遺贈により財産を取得した人が その相続開始前一定期間内に暦年課税に係る贈与によって 被相続人から取得した財産があるときは、その人の相続税の計算上 相続財産に当該財産の価額を加算します。 この場合の加算対象となる“一定期間内”とは、現行は 3年以内(その相続に係る被相続人の死亡の日からさかのぼって3年前の日から死亡の日までの間) とされています。 また、“暦年課税”とは、その年の1月1日から12月31日までの1年間のうちに もらった(贈与を受けた)財産の合計額から基礎控除額(110万円)を 差し引いた残額に対して贈与税を計算する方式です。 2.令和5年度税制改正大綱 令和4年12月16日に政府与党から公表された「令和5年度税制改正大綱」には この加算期間を含めた改正について、以下のように述べられています。 相続開始前に贈与があった場合の相続税の課税価格への加算期間等について 次の見直しを行う。

3.まとめ 上記2.のとおり、

となる予定であることが明らかとなりました。 死亡日からさかのぼる期間が4年間延長されたものの 令和5年中の生前贈与は現行の範囲内です。 |

高齢者が加入する一時払終身保険と相続税対策

[相談]

父(78歳)が銀行から相続税対策として生命保険を勧められ

よく理解しないまま契約手続きの約束をしてしまいました。

現在、父は既往症があり生命保険に加入していません。

今回、高齢者でも健康状態の告知なく加入できるといわれ契約することにしたようです。

父の理解が乏しいため、契約手続きに長男である私も同席する予定です。

相続が発生したときに相続税が非課税になると説明を受けたようですが

私もよくわかりません。

一般的に相続税対策としてどのような効果が期待できるのか

また、契約前に確認しておくことなどを教えてください。

想定する父の法定相続人は、母(配偶者)、私(長男)、弟(次男)の3人です。

【銀行からの提案プラン】

- 保険種類:一時払終身保険(円建て)

- 契約者:父

- 被保険者:父

- 死亡保険金受取人:私(長男)、弟(次男)

- 保険金額:1,500万円

- 一時払保険料:1,495万円

[回答]

預金を一時払終身保険の保険料に一括して充当することで資産が生命保険に変わり

上手く設計すれば相続税の非課税枠が適用できます。

お父様の資産が多く、他に加入する生命保険がない場合

非課税枠の確保は相続税対策として有効と考えられます。

また、契約前に確認しておくことについては、詳細解説をご参照ください。

[詳細]

1.相続税対策としてどのような効果があるのか

亡くなった人が契約者、被保険者となっている生命保険で

相続人が受け取る死亡保険金は、相続税の計算上

みなし相続財産として相続税の対象となりますが

受け取る金額が「500万円×法定相続人の数」までは非課税(非課税枠)として扱われます。

今回の提案プランは、お父様が他に生命保険に加入していないことを前提に

想定されるお父様の法定相続人の数にあわせて非課税枠分の1,500万円で設定されたものと考えられます。

一般的に、下記の背景が明確なケースであれば

生命保険の非課税枠確保は相続税対策として有効と考えられます。

- お父様の資産が多く、保有状況から相続税の対象となることが見込まれる

- 他に非課税枠が適用できる生命保険に加入していない

2.契約前に確認しておくこと

契約にあたっては、主に次の点に注意、確認しておきましょう。

- ①生命保険は預金と比べて流動性が低く、途中解約時の返戻金は

- 払い込んだ保険料より少ないことが多いため、経過ごとに返戻金がどれくらいになるか確認しておく

- ②契約手続き時に渡される「注意喚起情報」の内容をしっかり確認する

- ③預金を保険料に充当することでお父様の手元資金が減るため

- 生活設計に支障がないか十分に検討しておく

- ④保険会社の健全性を示す指標を確認しておく

- ⑤契約手続き後にお父様の意思が急に変わったときに備え

- クーリングオフの流れを確認しておく

- ⑥法改正により期待した税対策効果が得られない可能性や、経済情勢や金利変動によって

- 相対的に生命保険の資産価値が下がる可能性についても理解しておく

また、おそらく今回のプランでは考慮済かと思われますが、次の点にも留意しましょう。

- ①非課税枠を適用したい場合には、保険金受取人は相続人となる人

- (=非課税枠を適用できる人)になっているか確認すること

- ②民法上、保険金は相続時の遺産分割の対象とならないため

- 誰を受取人とするか慎重に検討すること

高齢者の生命保険契約においては、理解不十分なまま手続きを済ませ

後日、取り消したい等のトラブルが多いといわれています。

トラブルを避けるためにも、お父様の意思を確認し

同席するご家族の方も契約内容を一緒に確認していただくことをお勧めします。

贈与税における誤りやすい事例/贈与の翌年3月15日までに居住しない場合の適用可否

贈与税の処理における誤りやすい項目について、大阪国税局が作成した

「資産課税関係 誤りやすい事例 贈与税関係 令和3年分用」より

ピックアップしてご紹介します。

誤った取扱い

令和3年中に親から住宅取得等資金の贈与を受け、翌年3月15日までに

贈与を受けた住宅取得等資金の全額を住宅用家屋の取得のための対価に充てたが

令和4年3月15日までに居住しない予定であるため、特例の適用はないとした。

正しい取扱い

贈与を受けた年の翌年の3月15日までに居住しない場合であっても

取得した住宅用家屋を同日後遅滞なく受贈者の居住の用に供することが

確実であると見込まれる場合には、一定の書類の添付により

特例の適用が可能である(措法70の2①、70の3①)。

ただし、贈与を受けた年の翌年の12月31日(以下「居住期限」という。)

までに受贈者の居住の用に供されていない場合は、特例の適用ができないため

修正申告書の提出が必要となる(措法70の2④、70の3④)。

※ 新型コロナウイルス感染症に関し、感染拡大防止の取組に伴う工期の見直し

資機材等の調達が困難なことや感染者の発生などにより工期が延長されるなど

自己の責めに帰さない事由により居住期限までに居住できなかった場合は

「災害に基因するやむを得ない事情」に該当するものとして

居住期限の1年の延長が認められる(措法70の2⑩、70の3⑩)。

贈与税における誤りやすい事例/養子縁組の日と、孫の相続時精算課税の適用可否

贈与税の処理における誤りやすい項目について、大阪国税局が作成した

「資産課税関係 誤りやすい事例 贈与税関係 令和3年分用」より

ピックアップしてご紹介します。今回は、相続時精算課税についてです。

誤った取扱い

平成10年に長男が生まれ、翌年の平成11年に私は伯父と養子縁組をした。

その後、平成12年に二男が生まれた。

令和3年に長男及び二男は伯父からそれぞれ1,000万円ずつ現金の贈与を受け

それぞれ相続時精算課税を選択して贈与税の申告をした。

正しい取扱い

| 相続時精算課税の適用に当たっては 受贈者は、贈与をした者の直系卑属である推定相続人又は孫である必要がある (相法21の9①、措法70の2の6①)。 また、養子縁組により親族関係が生ずるのは、養子縁組の日からである(民法727)。 したがって、養子縁組前に生まれた長男については 伯父と当然に直系卑属関係になるわけではなく また、孫にも当たらないため、相続時精算課税の適用を受けることはできない。 なお、二男については、養子縁組後に生まれているため 伯父の孫に当たり、この特例の適用を受けることができる。 |

土地等譲渡所得における誤りやすい事例/元妻への財産分与と特例の判定時期

元妻への財産分与と特例の判定時期

土地等譲渡所得の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例(土地等譲渡所得関係 令和3年分用)」

より、ピックアップしてご紹介します。

今回は、措法41条の5

(居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除)についてです。

誤った取扱い

令和3年中に妻と離婚し、それまで居住していたマンションを元妻へ財産分与した。

この分与により譲渡損失が生じたが、居住用財産の買換え等の譲渡損失の損益通算

及び繰越控除の特例(措法41の5)を適用できないとした。

正しい取扱い

譲渡人の配偶者及び直系血族などの特殊関係者に対する譲渡による損失については

この特例の適用はないこととされているが

その判定時期は、譲渡の時の状況によることとされている

(措通41の5-18で重用する31の3-20)。

この場合、分与時には、分与を受けた者は分与をした者の配偶者ではないので

措法41条の5の適用要件を満たすものであれば適用することができる。

遺産分割に関する民法改正と相続税の申告期限

[相談]

遺産分割について「10年」を経過すると、基本的には法定相続分とする民法改正がありましたが

これに伴い相続税の申告期限が改正されましたか?

[回答]

ご相談の民法改正に伴う相続税の申告期限の改正は、行われていません。

[詳細]

1.遺産分割に関する民法改正 これまで、遺産分割については、相続開始(被相続人の死亡)時から 何年経過した後に行っても、分割方法に違いが生じなかったことから 早期に遺産分割の協議または請求をすることにつき、インセンティブが働きにくい状態でした。 しかし、遺産分割がされないまま相続が繰り返され 多数の相続人により遺産が共有されると、遺産の管理や処分が困難となり そのような状態下で相続人の一部が所在不明となることが 所有者不明土地が生じる原因の一つとなっていました。 そこで、所有者不明土地の解消に向けた民事基本法制の見直しとして 遺産分割に関する民法の規定が改正されることになりました。 たとえば、具体的相続分(※)による遺産分割に時的限界が設けられ 相続開始時から10年を経過した後にする遺産分割は、原則として具体的相続分ではなく 法定相続分によることになりました (合意があれば、10年経過後でも具体的相続分による遺産分割は可能です)。 この改正は、経過措置を除き、令和5年(2023年)4月1日に施行されます。 (※)具体的相続分とは、 民法であらかじめ定められている画一的な割合である法定相続分を 事案ごとに修正して算出する割合であり、特別受益や寄与分などを 踏まえて算定されるものをいいます。 2.相続税の申告納税期限 相続税の申告は、被相続人が死亡したことを知った日 (通常の場合は、被相続人の死亡の日)の翌日から10ヶ月以内に行うこととされています。 たとえば、10月10日に死亡した場合には、翌年8月10日が申告期限となります (この期限が土曜日・日曜日・祝日の場合には、これらの日の翌日が申告期限です)。 この「10ヶ月」という期限は、上記1.の民法改正が行われても変わりません。 3.未分割の場合の相続税の申告納税期限 相続税の申告に際して、遺産分割協議が調わない場合(いわゆる「未分割の場合」) であっても、申告納税期限に変更はありません。未分割のまま申告納税を行います。 未分割での申告納税とは、相続財産を法定相続分で相続したものと みなして申告納税を行うことを指します。 その際には、相続税が減額できる「小規模宅地等の特例」や 「配偶者の税額の軽減」を適用することができません。 その後に分割が行われた場合は、実際に相続した財産、かつ これらの減額を適用した後で相続税を計算し直すため、結果的には相続税を減額することはできますが 一時的にしろ未分割の状態での納税は、かなりの納税資金が必要となる場合があります。 その点も良く考えて、遺産分割をお考えいただければ幸いです。 |

相続人が海外に居住する場合の小規模宅地等の特例の適用可否

[相談]

- 下記案件で、小規模宅地の特例が適用できるかどうか

- ご教示ください

- ・被相続人は国内居住で、被相続人に配偶者はいない(本件相続発生前に死別)

- ・本件相続財産は、被相続人の居住の用に供されていた国内の土地、建物、現金など

- ・相続人は1名のみ(被相続人の子)で、その相続人に配偶者はいない

- ・相続人は15年以上海外に居住し、海外の企業(相続人と特別の関係はない)が

- 所有する賃貸不動産に居住している

- (相続人の国籍は日本。また、相続人は過去に居住用家屋を一度も所有したことはない)

- ・本件相続開始時から相続税申告期限まで、継続して上記の土地建物を所有する(見込み)

[回答]

- ご相談の場合、小規模宅地等についての相続税の課税価格の計算の特例の

- 適用を受けられるものと考えられます。詳細は下記解説をご参照ください。

[解説]

相続税法上の小規模宅地等の特例とは

個人が相続又は遺贈により取得した財産のうちに、その相続の開始の直前において

その相続若しくは遺贈に係る被相続人又はその被相続人と生計を一にしていた

その被相続人の親族の事業の用又は居住の用に供されていた宅地等で

一定の建物又は構築物の敷地の用に供されているもので

一定のものがある場合には、その相続又は遺贈により

財産を取得した者に係る全ての特例対象宅地等のうち

その個人が取得をした特例対象宅地等又はその一部で

この規定の適用を受けるものとして一定の方法により選択をしたもの

に限り、相続税の課税価格に算入すべき価額は

その小規模宅地等の価額にその小規模宅地等の区分に応じた一定の割合

(※2)を乗じて計算した金額とする、という制度です。

※1 特定居住用宅地等である選択特例対象宅地等については、330㎡

※2 特定居住用宅地等である小規模宅地等については、20%

2.特例対象宅地等の要件

上記1.の特例対象宅地等とは、相続開始の直前において

被相続人等の居住の用に供されていた宅地等で、一定の区分に応じ

それぞれ一定の要件に該当する被相続人の親族が相続または

遺贈により取得したものをいいます。

その具体的な要件は、その宅地等が被相続人の居住の用に供されていたものであり

かつ、その宅地等の取得者がその被相続人の配偶者又は相続開始の直前において

その被相続人の居住の用に供されていた家屋に居住していた親族でない場合には

次のとおりとなります。

- ①居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しない者ではないこと

- ②被相続人に配偶者がいないこと

- ③相続開始の直前において被相続人の居住の用に供されていた

- 家屋に居住していた被相続人の相続人がいないこと

- ④相続開始前3年以内に日本国内にある取得者、取得者の配偶者

- 取得者の3親等内の親族または取得者と特別の関係がある

- 一定の法人が所有する家屋に居住したことがないこと

- ⑤相続開始時に、取得者が居住している家屋を相続開始前の

- いずれの時においても所有していたことがないこと

- ⑥その宅地等を相続開始時から相続税の申告期限まで有していること

したがって、今回のご相談の場合、本件土地は上記要件を満たすことから特例対象宅地等に該当し

相続人は小規模宅地等についての相続税の課税価格の計算の特例の適用を受けられるものと考えられます。

相続で取得した不動産の減価償却方法

[相談]

私はこのたび、相続により父から賃貸用不動産(建物や構築物など)を取得しました。

このため、私は今年分から不動産所得の確定申告を行うこととなったのですが

その不動産所得の必要経費における賃貸借不動産の減価償却費について

どのような考え方・方法で計算すればよいのでしょうか。教えてください。

[回答]

ご相談の場合、相続された賃貸用不動産の減価償却費の計算の基礎となる取得価額等

(取得価額・未償却残高・耐用年数・経過年数)については

亡くなられたお父様(被相続人)の取得価額等を引き継ぐこととなります。

なお、減価償却方法(定額法、定率法など)については、原則として

ご自身で選定された償却方法により行っていただくこととなります。

[解説]

1.相続等により取得した資産の取得費等の考え方

所得税法上、納税者が贈与・相続・遺贈等により取得した減価償却資産

(不動産所得の基因となる建物など)の取得価額は、原則的には

その減価償却資産を取得した人(今回の場合は、賃貸用不動産を相続されたご相談者)

が引き続き所有していたものとみなした場合における

その減価償却資産の取得価額に相当する金額とすると定められています。

したがって、今回のご相談の場合、ご相談者が相続により取得した賃貸用不動産の取得価額は

亡くなられたお父様(被相続人)の取得価額をそのまま引き継ぐこととなります

(あわせて、その賃貸用不動産の未償却残高・耐用年数・経過年数も引き継ぐこととなります)。

2.相続等により取得した資産の減価償却方法

所得税法上、納税者がその年12月31日において所有する減価償却資産につき

その償却費としてその人の不動産所得の金額、事業所得の金額等の金額の計算上

必要経費に算入する金額は、

その取得をした日及びその種類の区分に応じ償却費が毎年同一となる償却の方法(定額法)

償却費が毎年一定の割合で逓減する償却の方法(定率法)等

の一定の方法の中から、その人がその資産について選定した償却方法

(償却方法を選定しなかった場合には、法定償却方法)

により計算した金額とすると定められています。

したがって、今回のご相談の場合、相続された賃貸用不動産の減価償却方法については

亡くなられたお父様(被相続人)の減価償却方法をそのまま引き継ぐことはできず

あくまでも、ご相談者自身が選定された償却方法(選定をされなかった場合には

法定償却方法:今回のご相談の場合は定額法)により、その減価償却費を計算することとなります。

未分割による相続税の申告後に分割が確定した場合の更正の請求書の提出期限

[相談]

遺産分割協議が調わなかったため未分割による相続税の申告書を提出して

いましたが、先日その分割が確定しました。

遺産分割の成立に伴って

未分割による相続税の申告では適用を受けられなかった

配偶者に対する相続税額の軽減等の規定の適用を受けるため

更正の請求手続を行う予定です

この更正の請求書はいつまでに提出しなければならないのでしょうか。

[回答]

ご相談の場合、更正の請求書は

分割確定後4ヶ月以内に提出しなければならないこととなります。

[解説]

1.遺産が未分割の場合に適用を受けられない相続税法上の規定

相続税法上、相続税の申告書の提出期限までに

その相続又は遺贈により取得した財産の全部又は一部が

共同相続人又は包括受遺者によってまだ分割されていない場合に

適用することができないと定められている規定は、次のとおりです。

- ①配偶者に対する相続税額の軽減

- ②小規模宅地等についての相続税の課税価格の計算の特例

- ③物納

- ④農地等についての相続税の納税猶予及び免除等

- ⑤非上場株式等についての相続税の納税猶予及び免除

ただし、上記のうち①と②については

相続税の申告書に「申告期限後3年以内の分割見込書」を添付して提出することで

この分割されていない財産が申告期限から3年以内に分割された場合には

更正の請求を行うことで適用を受けることができます。

なお、3年を経過しても分割できないことについてやむを得ない事由がある場合には

一定期間内に「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」

を提出することで、3年経過後でも適用することができます。

2.相続税の更正の請求書の提出期限

相続税法上、相続税又は贈与税について申告書を提出した者又は決定を受けた者は

民法の規定による相続分又は包括遺贈の割合に従って

課税価格が計算されていた場合において、その後その財産の分割が行われ

共同相続人又は包括受遺者がその分割により取得した財産に係る課税価格が

その相続分又は包括遺贈の割合に従って計算された課税価格と異なることとなったこと等の事由により

その申告又は決定に係る課税価格及び相続税額又は贈与税額が過大となったときは

それらの事由が生じたことを知った日の翌日から4ヶ月以内に限り

納税地の所轄税務署長に対し

その課税価格及び相続税額又は贈与税額につき更正の請求をすることができると定められています。

したがって、今回のご相談の場合、更正の請求書は

分割確定後4ヶ月以内に提出しなければならないこととなります。

相続等した土地の譲渡と、特定の土地等の長期譲渡所得の特別控除

土地等譲渡所得における誤りやすい事例/相続等した土地の譲渡と、特定の土地等の長期譲渡所得の特別控除

土地等譲渡所得の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例(土地等譲渡所得関係 令和3年分用)」より

ピックアップしてご紹介します。

今回は、措法35条の2(特定の土地等の長期譲渡所得の特別控除)についてです

誤った取扱い

父が平成21年に4,000万円で購入した土地を、平成25年に相続により取得した。

令和3年に当該土地を5,000万円で売却したので、措法35条の2を適用して申告をした。

正しい取扱い

取得期間内に土地等を取得した個人(父)から相続、遺贈、及び贈与により取得した

土地等を譲渡した場合は、特定期間に取得をした土地等を譲渡した場合の

長期譲渡所得の特別控除の対象とはならない(措法35の2①、措通35の2-1)。

なお、父が土地を取得した価額及び取得した時期は引き継ぐこととなる(所法60)。

死亡後に相続人が受けるがん診断給付金等

[相談]

先月がんで亡くなった母の書類を整理したところ、がんと診断されたときや

がんの治療で入院した際の“給付金”と、死亡保険金が受け取れる保険(以下、がん保険)

に加入していたことがわかりました。

保険会社に連絡をいれたところ契約は有効に続いており

生前は何も手続きをしていなかったようで

給付金の請求手続きをするように言われました。

父はすでに亡くなっており、このたびの相続人は私(長女)と妹の合計2人です。

私が手続きを行いますが、受け取る給付金は相続においてどのように扱われるのでしょうか?

【契約内容】

- 保険種類:がん保険

- 契約者:母

- 被保険者:母

- 給付金受取人:被保険者(母)

- 死亡保険金受取人:私(相談者)

[回答]

ご相談のケースのように、被保険者の生前に請求手続きが行われず

死亡後に請求をする場合、給付金受取人が誰になっているかにより税金の扱いが異なります。

具体的な取扱いについては、詳細解説をご参照ください。

[詳細]

がん保険を含む医療保障の給付金は、被保険者が亡くなった後も保険契約が有効で

所定の要件を満たしていれば請求することができます。

被保険者の容態や事情により生前に請求手続きを行えず、死亡後に請求するケースは少なくありません。

この場合、誰が給付金受取人になっているかによって税金の扱いが異なります。

なお、同時に請求する死亡保険金は他の生命保険金と同様に

民法上は受取人固有の財産になりますが、相続税の計算上はみなし相続財産として課税対象となります。

1.給付金受取人

(1)被保険者本人の場合

本来、被保険者(被相続人)が受け取るものであるため

死亡後に受け取る給付金は相続財産として、相続税の課税対象となります。

この場合、相続手続き上は相続人の誰が受け取ったとしても相続人共有の財産であり

未収金として遺産分割協議の対象になります。

(2)被保険者の配偶者等(直系血族・生計を一にする親族)の場合

配偶者や子など被保険者以外が受取人に指定されている場合

被保険者が生前か死亡後かに関係なく指定された受取人の財産となります。

死亡後に給付金を受け取っても受取人の財産であるため

相続税の課税対象にはなりません。

また、この場合、保険契約に基づいて病気やケガによる身体の傷害に

基因して支払いを受けるものは、所得税法上、非課税とされています。

したがって、相続税、所得税ともに課税されません。

2.ご相談のケース

ご相談のケースにおける給付金受取人は、上記1.(1)に該当します。

死亡保険金の受取人であるご相談者が給付金と死亡保険金の請求手続きを行うため

保険会社からまとめて支払われるものと想定されます。

給付金と死亡保険金は相続税の課税対象となる点では同じですが

給付金は相続人共有の財産として遺産分割協議の対象になる点で

死亡保険金とは異なります。

支払明細等によって整理する必要がありますので、ご留意ください。

土地等譲渡所得における誤りやすい事例/被相続人が老人ホーム等に入居していた場合

土地等譲渡所得の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例

(土地等譲渡所得関係 令和3年分用)」より

ピックアップしてご紹介します。

今回は、措法35条3項(被相続人の居住用財産の譲渡所得の特別控除)についてです

誤った取扱い

老人ホームに入居していた父が令和2年1月に亡くなり

老人ホームに入居する直前まで父が居住していた家屋とその敷地を相続した。

その後、家屋を取り壊して令和3年10月に敷地を売却したが

相続開始の直前において被相続人が居住していなかったので

被相続人の居住用財産の譲渡所得の特別控除の特例(措法35③)

を適用できないとした。

正しい取扱い

平成31年4月1日以後の譲渡については

要介護認定等を受けていた被相続人が老人ホーム等に入居していた

などの一定の事由があり、一定の要件を満たす場合には

その入居により居住の用に供されていた家屋及びその敷地についても

被相続人の居住用財産の譲渡所得の特別控除の特例(措法35③)

を適用することができる(措法35④括弧書)。

土地等譲渡所得における誤りやすい事例/居住用家屋とその敷地を別の者が相続した場合

事例

土地等譲渡所得の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例(土地等譲渡所得関係 令和3年分用)」

より、ピックアップしてご紹介します。

今回は、措法35条3項(被相続人の居住用財産の譲渡所得の特別控除)についてです。

誤った取扱い

令和3年1月に父が亡くなるまで居住していた実家の建物

(昭和54年築、耐震リフォーム済)を兄が相続し、その敷地を弟が相続した。

兄も弟も実家に居住する予定がないため令和3年11月に4,000万円で売却した。

弟の譲渡所得の申告にあたって、被相続人の居住用財産の譲渡所得の特別控除の特例

(措法35③)を適用して計算した。

正しい取扱い

被相続人の居住用財産の譲渡所得の特別控除の特例(措法35③)は

相続又は遺贈により、被相続人居住用家屋とその敷地等の両方を取得した個人が

平成28年4月1日から令和5年12月31日までの間に一定の譲渡をした場合に

適用することができる(措法35③、措通35-9)。

したがって、弟は被相続人が居住していた家屋を相続していないので

特例の適用はない。

なお、兄についても、被相続人居住用家屋の敷地を相続していないので

弟と同様に特例の適用はない。

(※)被相続人居住用家屋とは、次の要件を満たす家屋である(措法35④)。

- ①昭和56年5月31日以前に建築されたこと。

- ②マンション等、区分所有建物でないこと。

- ③相続開始直前において、その被相続人以外に居住していた者がいなかったこと。

- ④相続開始直前において、被相続人の居住の用に供されていたこと。

- (※)平成31年4月1日以後の譲渡については、相続開始直前において

- 被相続人が老人ホーム等に入所していた場合であっても

- 一定の要件に該当すれば特例の適用がある。

相続における土地・家屋名寄帳の使用用途

[相談]

先日、父が亡くなりました。

父は生前、実家の土地建物を祖父から相続したと話していました。

父名義になっているのであれば名義を変更しなければならないと思うのですが

本当に父が相続していたのかも分かりません。調べるにはどうしたらよいですか。

[回答]

不動産を所有している可能性のある市町村が分かっているのであれば

名寄帳の写しを取得されるとよいでしょう。

[解説]

名寄帳とは、固定資産の状況や価格を明らかにするために

市町村が作成している固定資産課税台帳(地方税法(以下、法)第380条)

を所有者別にまとめたものです。

固定資産課税台帳には、所有者の氏名・住所、所在地(地番・家屋番号)

や面積、固定資産税の評価額・課税標準額・税額等が記載されていますので

名寄帳を取得すれば、亡くなられた方が所有している不動産の詳細が分からなくても

同じ市町村内の所有不動産の情報を一覧として確認することができます。

〈依頼するときのポイント〉

名寄帳を発行してもらう際には、共有名義(①)のものや免税点未満(②)

のものについても記載してもらうよう依頼しましょう。

- ①共有名義の場合、納税通知書は代表者のみに送付されます。

- 代表者が亡くなった本人ではなく他の共有者になっていると

- その共有不動産については亡くなった本人宛に納税通知書が届きません。

- ②同一名義人が所有する不動産の課税標準額の合計が

- 土地であれば30万円・家屋であれば20万円・償却資産であれば

- 150万円未満であるものについては、課税されません

- (今回は免税点未満と表現します。)(法第351条)。

- 相続登記の漏れを防ぐため、共有名義のものや免税点未満のもの

- についても記載してもらいましょう。

市町村は名寄帳を備えなければならないと決められています

(法第387条)が、市町村によっては納税通知書と一緒に課税明細書を

同封している等の理由のため、名寄帳の写しを交付していないところもあります。

その場合は、どのようにすれば亡くなった本人が所有するすべての

不動産を確認できるかを役所の方に確認し、その際も

上記の共有名義のものや免税点未満のものについて確認してもらうよう依頼しましょう。

近年、相続登記がされない等の理由で所有者不明土地

(所有者が直ちに判明しない土地や、所有者が判明しても所在が不明で連絡がつかない土地)

が増えており、公共事業や復旧・復興事業が円滑に進まない等の事態になっています。

このような問題を減らし、予防するため、令和6年4月から相続登記が義務化されます

(不動産登記法第76条の2)。

もし、亡くなられた方が複数の市町村で不動産を所有している可能性があれば

相続登記に抜け漏れがないよう、

可能性のあるすべての市町村に名寄せ請求して確認することをお勧めします

いつまでに支給が確定した退職手当金等が相続税の課税対象になるのか

[相談]

1年前に社長が亡くなったのですが、社長の死亡退職金については

新型コロナウイルス感染症拡大の影響により会社の財政事情が悪化している等の理由から

金額の確定及び支給ができていません。

相続税法上、いつまでに支給が確定した役員退職金であれば

相続税の課税対象に含まれるのでしょうか。

[回答]

ご相談の場合、社長(被相続人)の死亡後3年以内に支給が確定したものであれば

相続税の課税対象となります。

[解説]

1.退職手当金等のうち、相続または遺贈により取得したものとみなされるもの

相続税法上、被相続人の死亡により相続人その他の者がその被相続人に

支給されるべきであった退職手当金、功労金その他これらに準ずる給与

(一定の年金または一時金に関する権利を含みます)で

被相続人の死亡後3年以内に支給が確定したものの支給を受けた場合においては

その給与の支給を受けた者について

その給与を相続または遺贈により取得したものとみなすと定められています。

2.「被相続人の死亡後3年以内に支給が確定したもの」の意義

上記1.の「被相続人の死亡後3年以内に支給が確定したもの」とは

被相続人に支給されるべきであった退職手当金等の額が被相続人の死亡後3年以内に

確定したものをいい、実際に支給される時期が被相続人の死亡後3年以内

であるかどうかを問わないものとして取り扱われています。

また、上記の場合において、退職手当金等が支給されること自体は

確定していてもその金額が確定しないものについては

上記の「支給が確定したもの」には該当しないものとされています。

なお、被相続人の生前退職による退職手当金等であっても

その支給されるべき額が、被相続人の死亡前に確定しなかったもので

被相続人の死亡後3年以内に確定したものについては

上記1.の退職手当金等に該当することとされていますので

念のためご留意ください。

実家の相続と売却に係る税の特例

[相談]

親が亡くなり、親と同居していた実家を相続することになりました。

実家以外の財産も相続するため、相続税の負担が生じる予定です。

実家については、一人で生活するには広いため売却を予定しています。

ところで、実家を相続した場合に小規模宅地等の特例を適用することで

相続税が減額すると聞きました。

この小規模宅地等の特例の内容と実家を売却する際の注意点について

教えてください。なお、相続人は私のみです

[回答]

小規模宅地等の特例とは、一定の要件を満たす場合に

評価額の最大80%を減額できる制度です。

この特例を適用する場合には諸要件を満たす必要がありますが

その1つにご相談のケースであれば相続税の申告期限までその建物を所有し

居住し続けている必要があります。

少なくとも、ご実家の売却等は申告期限まで待っていただいた方が

よいと思われます。

[詳細]

1.小規模宅地等の特例とは

小規模宅地等の特例(以下、本特例)とは

個人が相続や遺贈によって取得した財産のうち

その相続開始の直前において、被相続人又は被相続人と生計を一にしていた

親族の事業の用あるいは、居住の用に供されていた宅地等

(土地又は土地の上に存する権利)が一定の要件を満たす場合

その宅地等の一定の面積までの部分について

相続税の課税価格に算入すべき価額の最大80%を減額できる制度です。

2.ご相談のケースの場合

ご実家は、本特例の「被相続人等の居住の用に供されていた宅地等」

に該当するため、特定居住用宅地等の要件を満たす場合には

相続するご実家の敷地面積のうち330㎡までは

土地の価額の80%を減額することができます。

例えば、ご実家の土地の価額が5,000万円

(面積 250㎡)の場合、本特例の適用ができる場合には

価額は4,000万円(5,000万円×80%)減額されます。

上記のとおり、本特例を利用することが可能であれば

大幅に相続税の課税価格に算入すべき価額を抑えることができ

相続税が軽減されます。

3.注意点

(1)本特例を適用する場合

ご相談のケースの場合は、同居されていたとのことですから

特定居住用宅地等の要件を満たすには

相続開始の直前から相続税の申告期限まで(被相続人の死亡を「知った日」の翌日から10ヶ月間)

ご実家に居住し、かつその宅地等を所有している必要があります。

よって、ご実家の売却仲介等を不動産会社に依頼される場合は

申告期限が到来するまで売却を待っていただいた方がよいでしょう。

(2)居住用財産(マイホーム)を売却した場合

ご実家を売却すると、その譲渡益(譲渡所得)に対して

所得税と住民税が課されます。

この譲渡所得の計算においては、次のような特例が用意されています。

これらは併用して適用することが可能です。

- ①居住用財産を譲渡した場合の3,000万円の特別控除の特例

(譲渡所得から最高3,000万円を控除できる制度) - ②相続財産を譲渡した場合の取得費の特例

(相続税額のうち一定金額を譲渡資産の取得費に加算することができる制度) - ただし、今回のご実家の売却に伴い

- 上記すべての特例を適用するためには

- 一定の期間内に譲渡する必要があるなど

- 一定の要件を満たす必要があります。

また、税額を計算する場合に、売却した土地や建物の所有期間が長い場合には

税率が軽減される特例がありますが

この所有期間は被相続人の所有期間を引き継ぎますので

この特例が適用できるケースが多くあります。

各種特例を適用するには様々な要件を満たす必要がありますので、ご留意ください。

土地等譲渡所得における誤りやすい事例/居住用家屋に該当するかの判断

土地等譲渡所得の処理における誤りやすい項目について

大阪国税局が作成した「資産課税関係 誤りやすい事例

(土地等譲渡所得関係 令和3年分用)」より

ピックアップしてご紹介します。

今回は、措法35条1項(居住用財産の譲渡所得の特別控除)

についてです。

誤った取扱い

父から使用貸借により土地を借り受けて居住用家屋の敷地としていたが

その敷地を父から相続した後、直ちに当該家屋とともに譲渡した。

この場合、所有者となった後の居住期間が短いため

居住用財産の譲渡所得の特別控除の特例(措法35①)の適用はないとした。

正しい取扱い

居住用家屋に該当するか否かは、居住期間で判断するのではなく

生活の拠点として利用していたかどうかで判断する。

つまり、日常生活の状況、家屋への入居目的、

家屋の構造及び設備の状況その他の事情を総合勘案して判断する

(措通31の3-2、35-6)。

したがって、この事例では、特例を適用できる。

成年年齢引下げに伴う贈与税率の改正~結婚・子育て資金の一括贈与

[相談]

今年(2022年)4月に高校3年生になった孫は、高校卒業とほぼ同時に結婚することになりました。

結婚相手は20代前半で二人とも経済的な余裕がないため

将来のことも考えてある程度まとまったお金を渡したいのですが

多額のお金が手元にあるのも問題であることから

『結婚・子育て資金の一括贈与の非課税制度』を利用して

信託受益権を付与するかたちで支援しようと思います。

この場合、孫は『結婚・子育て資金の一括贈与の非課税制度』

を適用することはできるのでしょうか。

孫は2004年7月生まれで、当該契約は今年11月に行う予定です。

[回答]

2022年4月1日以後の『結婚・子育て資金の一括贈与の非課税制度』

における受贈者の年齢要件は、結婚・子育て資金管理契約締結の日において

“18歳以上50歳未満”となります。予定通り11月に契約された場合には

契約締結日においてお孫さんは18歳に該当することから

その他の要件を満たす場合には、当該制度の適用を受けることができます。

[詳細]

1.結婚・子育て資金の一括贈与の非課税制度とは

結婚・子育て資金の一括贈与の非課税制度とは

結婚や子育て資金に充てるために父母あるいは祖父母から

一定の方法で資金の贈与を受けた場合に

1,000万円を限度として贈与税がかからない制度です。

その特徴としては、主に以下のとおりです。

- 金融機関等との一定の契約に基づく贈与であること

(具体的には、結婚・子育て資金口座の開設等を行った上で - 結婚・子育て資金非課税申告書をその口座の開設等を行った

- 金融機関等の営業所等を経由して

- 受贈者の納税地の所轄税務署長に提出等するなど所定の手続が必要となります)

- 非課税として認められるには

- 支払いに充てた領収書等を金融機関等に提出する必要があること

- 非課税として認められる支払使途は、挙式費用、家賃、転居費用

- 妊娠、出産、育児に関する一定のものに限られていること

- 年齢が50歳に達したなど、契約期間が終了した時点で残額がある場合には

- その残額は贈与税の対象となること

- 契約期間中に贈与者が死亡した場合で残額がある場合には

- 相続税の対象となること

2.成年年齢引下げに伴う改正

受贈者の年齢要件は、今般の改正があるまで

結婚・子育て資金管理契約締結(以下、契約締結)の日現在において

「20歳以上50歳未満」に該当するか否かで判定をしてきました。

これが民法の成年年齢が20歳から18歳に引き下げられたことに伴い

年齢要件の下限が「18歳」へと改正されて

「18歳以上50歳未満」であるか否かで判定することとなりました。

この改正は2022年4月1日以後の贈与から適用となるため

2022年中の贈与はこれまでの判定要素に加え

契約締結日における受贈者の年齢要件が4月以降と3月以前とで異なるため

注意する必要があります。

3.ご相談のケース

ご相談のケースは、契約締結を11月に行う予定とのことでした。

お孫さんは2004年7月生まれ、とのことですから、予定通りに行った場合には

契約締結日現在の年齢は「18歳」となります。

受贈者の年齢要件を満たすこととなるため、

その他の要件をすべて満たす場合には、

結婚・子育て資金の一括贈与の非課税制度を適用することができるものと考えます。

なお、民法の成年年齢の引下げにあわせて、経過措置を除き、女性の婚姻年齢が

「16歳以上」から「18歳以上」に引き上げられています。

その点もあわせてご確認ください。

<参考>

国税庁HP「No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」

相続で契約者変更をした保険の税金

[相談]

亡くなった父の相続手続きにあたり、父が管理していた書類を整理したところ

契約者が父、被保険者が私(A)になっている生命保険が見つかりました。

2年後満期になったときに満期保険金がおりる契約です。

保険会社に確認したところ、契約者を父から私に変更して引き継ぐよう案内され

この手続きは完了しました。

引き継いだ生命保険は、父の相続に係る相続税においてどのように扱われるのでしょうか。

また、引き継いだ後、私が受け取る満期保険金の税金についても教えてください。

【契約内容】